El pasado 20 de mayo se cumplió 33 años de vigencia de la Ley de Reforma Tributaria, conocida como Ley 843, promulgada por el presidente de Víctor Paz Estenssoro. Esta ley fue parte de la Nueva Política Económica aplicada a partir de agosto de 1985, y cuya medida más emblemática fue el Decreto 21060, diseñado para contener la hiperinflación que entonces azotaba al país y reestablecer la estabilidad económica. Todo ello en un contexto de verdadera emergencia nacional provocada por el colapso de la economía y por el caos político y la ingobernabilidad reinantes, que amenazaban la viabilidad del proceso democrático iniciado el año 1982. En este artículo, recapitulamos los rasgos del sistema tributario nacional y los cambios introducidos por la Ley 843 y sus resultados e impactos económicos .

El desplome de la base tributaria

Como bien se sabe el control del déficit fiscal es esencial para alcanzar la estabilidad y el desarrollo. En los años inmediatamente anteriores a 1985 y como resultado de las políticas económicas de entonces, las finanzas públicas sufrieron un grave deterioro. Los ingresos fiscales provenientes de la tributación, cayeron dramáticamente y ésta fue la principal causa de la hiperinflación, puesto que los ingresos genuinos tuvieron que ser reemplazados por emisión inorgánica. En este período los ingresos del TGN cubrían, en promedio, solo un 30% de los gastos. La presión tributaria estaba en alrededor del 1% del PIB. Además de la erosión de la base tributaria como consecuencia de la inflación, el sistema tributario y su administración tenían las siguientes características:

• El Impuesto a la Renta de las Empresas consideraba utilidad bruta la diferencia entre el costo histórico y el precio de venta sin tomar en cuenta la simple recuperación de capital por la inflación, de modo que se convertía en un impuesto confiscatorio al que ninguna empresa podía sobrevivir sin ocultar sus ventas.

• El imperfecto Impuesto al Valor Agregado tenía tres tasas o alícuotas, lo que lo hacía inmanejable para el contribuyente y para la administración. La ocultación de ventas para superar el problema del Impuesto a la Renta de las Empresas, también afectaba a este impuesto.

• Existía un impuesto progresivo a la Renta de las Personas. La inflación hacía que aún las personas con ingresos reales bajos debían tributar en las escalas más altas. Esto daba lugar al nacimiento de bonos exentos y pago de sueldos no declarados.

• Había cientos de rentas destinadas. Ejemplo, recargo a las ventas de gasolina para sedes sociales de chóferes. Recargo en las facturas de luz para financiar beneficios sociales de ferroviarios. Recargos a tributos destinados a la construcción de alguna obra (por ejemplo. un puente); había casos en los que la obra se realizó y se seguía cobrando el recargo y otros en los que nunca se realizaba la inversión.

• La administración tributaria practicaba las liquidaciones y declaraciones de los contribuyentes y el pago se realizaba en las mismas instalaciones. Lo cual favorecía la corrupción.

• Las Empresas Públicas tenían un tratamiento tributario diferente al de las Empresas Privadas.

• Los Municipios y las Universidades tenían amplias facultades para crear y cobrar impuestos.

Los cambios sustantivos de la Ley 843

Con el fin de corregir esta situación, en mayo de 1986, el Congreso sancionó una Ley 843. Reforma Tributaria, que simplificaba considerablemente el sistema y en el mismo año se creó temporalmente el Ministerio de Recaudaciones Tributarias con la responsabilidad de implantar la reforma. Los cambios en la legislación y en la administración tenían las siguientes características principales:

• Eliminación de Rentas Destinadas (aproximadamente 350)

• Concentración parcial de competencias para crear tributos.

• Establecimiento de coparticipaciones para Gobiernos Municipales y Universidades Estatales

• Diseño de un sistema administrativo que evite el contacto directo del contribuyente con la administración y que establezca claramente la responsabilidad del contribuyente en sus declaraciones.

• Desarrollo de un sistema que permita al contribuyente acudir directamente a la red bancaria para presentar sus declaraciones y realizar sus pagos.

• Desarrollo de un nuevo registro de contribuyentes.

• Diseño de un sistema computarizado para notificar a los contribuyentes que no presentaron declaración oportuna o que cometieron errores visibles en la declaración.

• Reestructuración completa de la administración tributaria y elaboración de manuales de funciones.

• Desarrollo de sistemas de fiscalización y auditoría.

• Simplificación e implantación de un sistema tributario compuesto de solamente 7 impuestos, algunos de los cuales tenían que ser modificados en un futuro próximo.

Un nuevo régimen con solo siete impuestos

1. Impuesto al Valor Agregado

2. Régimen Complementario al Impuesto al Valor Agregado

3. Impuesto a la Renta Presunta de Empresas. Este impuesto debía ser reemplazado por el Impuesto a la Renta de Empresas. No fue posible implantar de inmediato el impuesto a la renta de empresas, porque la hiperinflación no permitía obtener estados financieros confiables que muestren la renta. Era menos perfecto pero el patrimonio era más alcanzable. Pocos años después, se hizo el cambio.

4. Impuesto a la Renta Presunta de Propietarios de Bienes. Este impuesto incluye algunos que eran aplicados por los gobiernos municipales en forma muy diversa permitiendo que los gobiernos más pequeños atrajeran a contribuyentes de otras jurisdicciones rebajando sus propios impuestos. Fueron incluidos en la Reforma Tributaria de 1986 con el fin de uniformar y mejorar los sistemas para que, una vez que estén implantados los sistemas sean devueltos a los gobiernos municipales, cosa que se realizó pocos años después.

5. Impuesto Especial a la Regularización Impositiva. Este impuesto tuvo una vigencia temporal. Como se explicó anteriormente, el sistema tributario anterior hacía imposible su cumplimiento y por el de regularización se dio a los contribuyentes la oportunidad de corregir omisiones.

6. Impuesto a las Transacciones.

7. Impuesto a los Consumos Específicos.

La evolución de la presión tributaria

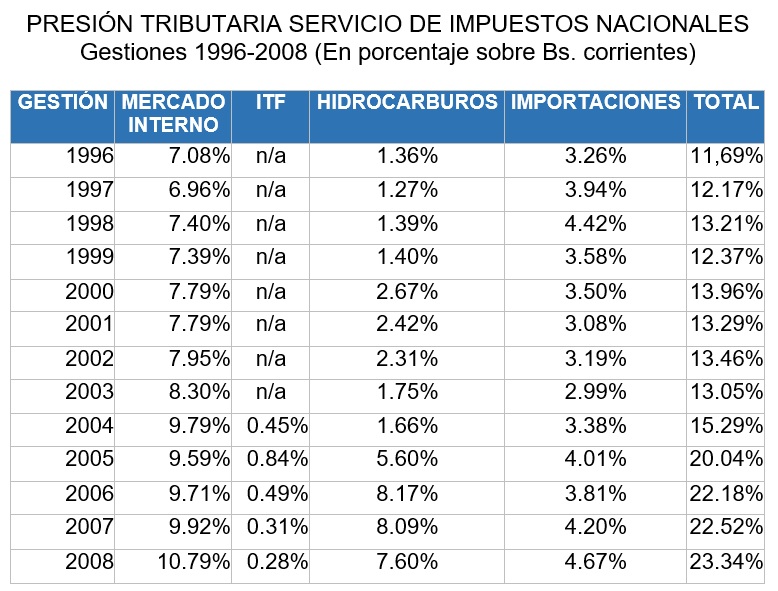

La implantación de la reforma tributaria ha tenido resultados altamente positivos que permitieron controlar la hiperinflación y estabilizar la economía del País. El cuadro de la página siguiente nos muestra el comportamiento de la presión tributaria hasta años recientes:

De estos datos se puede decir que la columna “Hidrocarburos” está inflada porque incluye las recaudaciones por IVA y Transacciones que deberían aparecer en las columnas correspondientes. Lo mismo sucede en la columna “Importaciones” que incluye el IVA que se cobra en Aduanas.

De estos datos se puede decir que la columna “Hidrocarburos” está inflada porque incluye las recaudaciones por IVA y Transacciones que deberían aparecer en las columnas correspondientes. Lo mismo sucede en la columna “Importaciones” que incluye el IVA que se cobra en Aduanas.

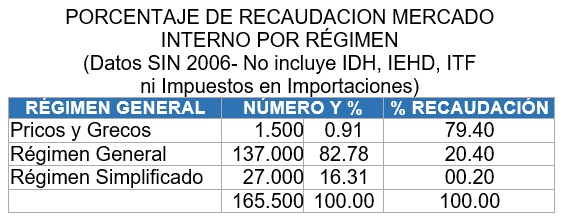

Diferencias por régimen de contribuyentes

Según datos del Servicio de Impuestos Nacionales en el año 2006 (no debe ser grande la diferencia a la fecha) sólo 1.500 grandes contribuyente (0.91% del total de 165.000) aportaban el 79.40 % de las recaudaciones. Es necesario aclarar que estos pagos los hacían en calidad de contribuyentes como tales, como agentes de percepción (del IVA, por ejemplo) y de agentes de retención (del Impuesto a las Transacciones o del Impuesto Complementario al Impuesto al Valor Agregado, por ejemplo). Entretanto, 137.000 contribuyentes del Régimen General (82.78% del total) aportaban el 20.40% de las recaudaciones también en su condición de contribuyentes, de agentes de percepción y agentes de retención.

Los 27000 contribuyentes registrados a esa fecha en el Régimen Simplificado (16.31% del total) aportaban tan solo el 00.20% de la recaudación. Es de hacer notar que en el proceso de implantación de la Reforma Tributaria se llegaron a registrar más de 200.000 contribuyentes en el Régimen Simplificado. El paso siguiente debió ser que la administración tributaria, una vez que tenía nombres y direcciones, podía verificar, aunque sea lentamente, si las declaraciones para la inscripción en ese régimen eran correctas; sin embargo, el gobierno siguiente, retiró de este registro a más de 150.000 contribuyentes.

Distribución de ingresos tributarios

Distribución de ingresos tributarios

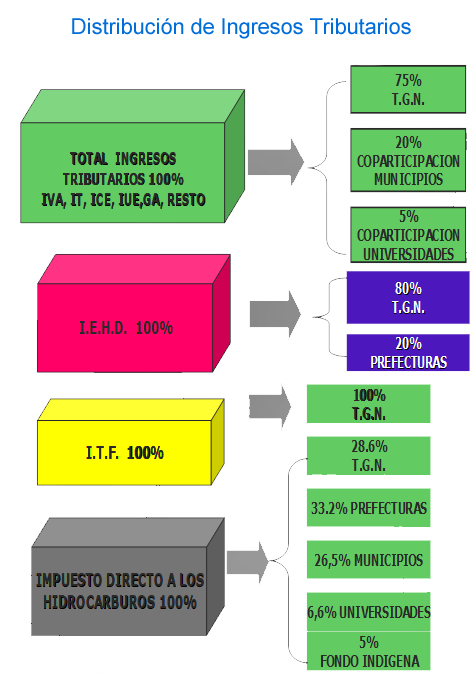

Otro cuadro interesante, preparado por el entonces Ministerio de Hacienda, es el que sigue en el que se muestra, ya en el año 2009, la distribución de los ingresos, a través de las coparticipaciones establecidas en la Ley 843, de reforma tributaria (cuadro verde) y los impuestos creados con posterioridad a la reforma (cuadros rojo, amarillo y gris).

De vuelta caos tributario

De vuelta caos tributario

La Ley 843 encarna la reforma tributaria más profunda y de mayor alcance en Bolivia. Lastimosamente, con el paso del tiempo esos notables avances han sufrido un considerable retroceso, y hoy en día nuestro país vuelve a tener uno de los peores sistemas impositivos del mundo; lo dice así el Doing Business 2019, del Banco Mundial, en cuyo ranking Bolivia ocupa el puesto número 186 de 190 países evaluados, reflejando un crecimiento absurdo del número de impuestos y de las horas que conlleva el pago de tributos, los impuestos excesivos para las empresas, las multas abusivas a los contribuyentes y el aumento incesante de la informalidad (sobre el tema, véase, COY 430 – Impuestos excesivos, improductivos e injustificados, 12/06/2019).

Agradecemos la colaboración para ese artículo de Ramiro Cabezas, uno de autores conspicuos de la Reforma Tributaria de 1986.

Descargar “Coy 436 - La reforma tributaria en Bolivia” Descargado 1990 veces