Los economistas Mundell (premio Nobel 1999) y Fleming demostraron que la política fiscal y la política monetaria afectan de manera distinta la demanda agregada, dependiendo del régimen cambiario y de la movilidad de capitales. En una economía pequeña y abierta con tipo de cambio fijo y movilidad de capitales, la política fiscal es altamente efectiva para impulsar la demanda agregada, mientras que la política monetaria es completamente infectiva. La economía boliviana cumple con estas características: es pequeña y abierta a los flujos comerciales, aunque con restricciones a algunas exportaciones (para priorizar el mercado interno); rige un tipo de cambio fijo desde el año 2011, y prevalece la movilidad de capitales.

La expansión fiscal, principalmente a través de la inversión pública, ha estimulado el crecimiento de la demanda agregada, pero con ciertos efectos contraproducentes. La política de tipo de cambio fijo impide que el gobierno pueda contrarrestar las devaluaciones en los países vecinos, lo cual, junto con la menor inflación de los países desarrollados, conduce a la apreciación del tipo de cambio real. La política fiscal expansiva, más el derrumbe del precio del gas natural, han provocado déficits fiscales a partir de 2014, que, su vez, se traducen en déficits en la cuenta corriente y en la pérdida de reservas internacionales.

Determinantes del déficit fiscal

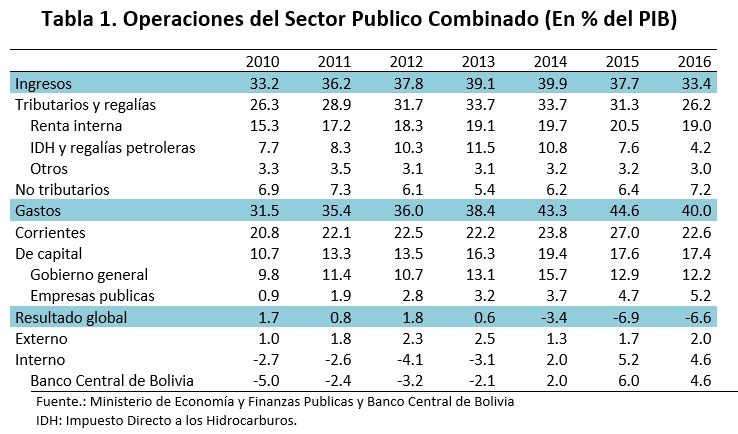

Los determinantes del déficit fiscal son el crecimiento del gasto y la caída en los ingresos debido al descenso del precio del gas natural, a partir del cuarto trimestre de 2014. Como se ilustra en la Tabla 1, el gasto como porcentaje del PIB creció en forma continua hasta 2015, comportamiento que estuvo apoyado por el incremento sostenido de los ingresos hasta 2014.

En 2015 los ingresos bajaron, pero el gasto siguió escalando, impulsado por el gasto corriente (léase doble aguinaldo). En el 2016, la situación de los ingresos devino crítica: la presión tributaria de la renta interna descendió a los niveles de 2013 y los impuestos y regalías por hidrocarburos cayeron a la mitad de lo alcanzado en 2011. Ambos rubros representan el 70% de los ingresos totales. Frente a ese resultado adverso, hubo necesidad de contraer el gasto, principalmente en el gobierno general; lo que no ha ocurrido con los gastos de capital de las empresas públicas que, por el contrario, han continuado creciendo, favorecidos por el fácil acceso al crédito del BCB.

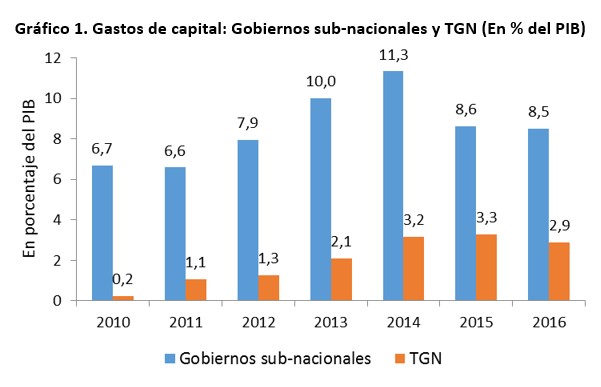

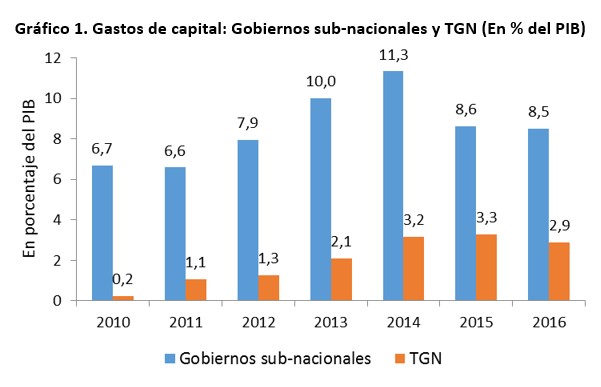

La disminución de los impuestos y regalías por hidrocarburos se comporta como un estabilizador automático para los gobiernos sub-nacionales que, con menores ingresos, se ven obligados a contraer el gasto –sus posibilidades de acceso a fuentes directas de financiamiento son muy limitadas-. La contracción del gasto posterga proyectos y genera despidos, con un impacto mayor en los departamentos y en los municipios más pequeños. De hecho, el ajuste de la inversión pública en los gobiernos sub-nacionales es considerable, habiendo bajado de 11.3% del PIB en 2014 a 8.5% en 2016. Véase el Gráfico 1.

El gobierno nacional, mediante el TGN, ha tratado de compensar, en parte, los efectos contractivos, incrementado el gasto de capital. Por cierto, el acceso a financiamiento interno y externo le ha permitido al TGN jugar un rol importante desde 2011 en el escalamiento de la inversión pública, como se muestra en el Gráfico 2. El gobierno central se ha convertido así en un importante ejecutor de proyectos; ejemplo de ello son los programas “sociales” del Ministerio de la Presidencia, generándose superposiciones y duplicidades entre las acciones del poder central y las funciones de las entidades territoriales.

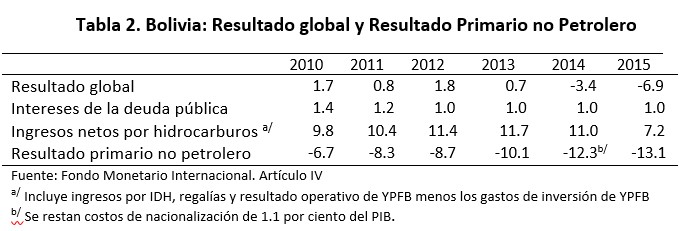

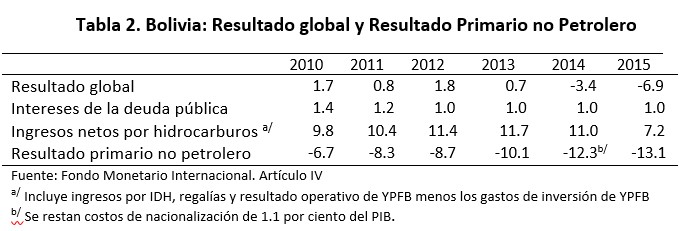

Resultado primario no petrolero

Si bien generalmente el resultado global (ingresos menos gastos) de las operaciones del sector público ilustra la situación de la política fiscal, en la economía boliviana, que depende de recursos naturales no renovables, el indicador que mejor refleja la política fiscal subyacente es el resultado primario no petrolero. Un aumento del déficit primario no petrolero indica un debilitamiento de los ingresos no petroleros o un crecimiento del gasto primario (gasto total menos intereses de la deuda pública), o ambas cosas. El resultado primario no petrolero también provee una medida de vulnerabilidad fiscal: si los gastos subieron durante el periodo de precios altos del gas natural, el déficit no petrolero resultante puede ser difícil de financiar e, incluso, tornarse insostenible en ausencia de un ajuste fiscal durante el periodo de precios bajos. De hecho, el resultado primario no petrolero registró déficits crecientes entre 2010 y 2015, pasando de -6.7% del PIB en 2010 a -13.1% del PIB en 2015. Este aumento significativo pone de manifiesto una política fiscal expansiva por parte del gobierno. Véase la Tabla 2.

Menores reservas internacionales y déficit en cuenta corriente

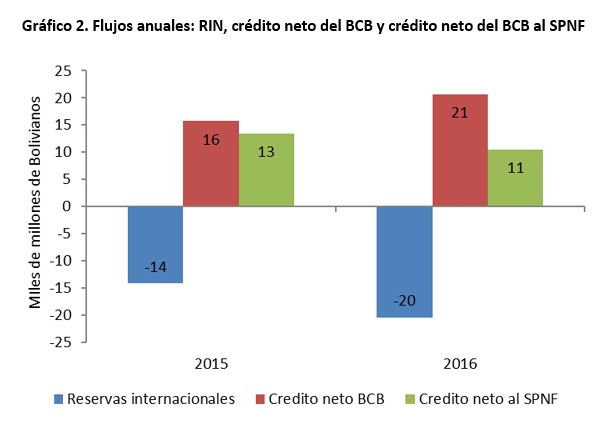

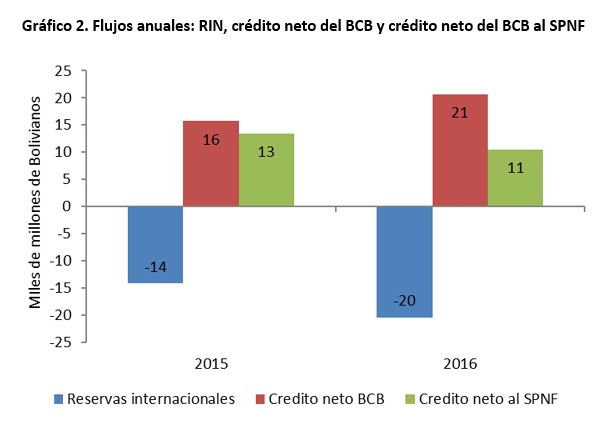

El déficit fiscal fue financiado en 30% con crédito externo y en 70% con crédito interno (véase la Tabla 1). La monetización del déficit fiscal con crédito del BCB aumenta la oferta de dinero mediante el incremento de la base monetaria. Por tanto, para una demanda dada por saldos reales de dinero, el excedente en la cantidad de dinero debido al shock de oferta se traduce en una pérdida de reservas internacionales. El Gráfico 2 muestra que hay una relación de casi uno a uno entre el aumento del crédito neto del BCB y la caída en las reservas internacionales. El crédito al sector público no financiero (SPNF) es un factor primordial en el escalamiento del crédito neto del BCB: 81% en 2015 y 52% en 2016; el 48% restante es resultado de una política monetaria expansiva, que, sin embargo, no parece haber tenido ningún impacto sobre la demanda agregada y sí, más bien, en pérdida de reservas internacionales. No solo que el BCB carece de autonomía; tampoco hay coordinación entre las políticas fiscal y monetaria.

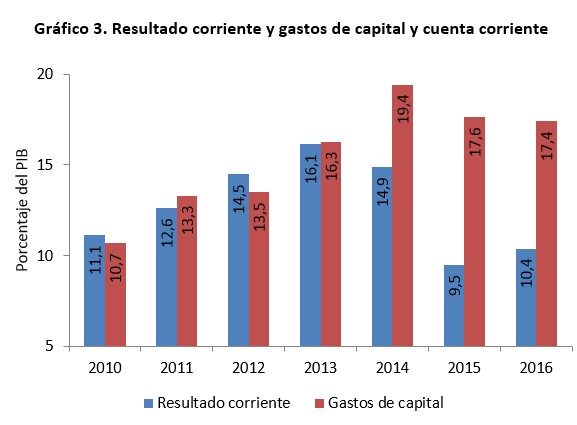

La cuenta corriente de la balanza de pagos es igual a la diferencia entre ahorro nacional e inversión. Pues bien, dado que el ahorro del sector privado invariablemente ha sido mayor que la inversión privada , el déficit en cuenta corriente registrado en 2015 y 2016 es enteramente un resultado del gasto fiscal expansivo, a pesar de la caída de los ingresos fiscales. El Gráfico 3, lado izquierdo, muestra la caída del resultado corriente (ingresos corrientes menos gastos corrientes) como una medida del ahorro del sector público y los gastos de capital como una proxy de la inversión pública (formación bruta de capital), los cuales se reducen pero en una menor proporción que el resultado corriente. En el lado derecho, se observa la evolución de la cuenta corriente, cuyo déficit estuvo en el orden del 5½% del PIB en 2015 y 2016.

Conclusiones

La posición fiscal en 2015-2016 se ha visto socavada por la reducción de los ingresos. Al mismo tiempo, la política gubernamental se mantiene básicamente invariable en el afán de sostener la demanda agregada mediante el gasto expansivo. El resultado es una situación riesgosa, que ahonda los desequilibrios externos. Así y todo, es poco probable que pueda revertirse sustancialmente el gasto expansivo. Desde ya, el déficit fiscal programado para 2017 es de 7.8% del PIB, mayor que en 2016. A pesar de que las perspectivas de un mejor precio para el gas natural son remotas, el gobierno no parece dispuesto a sincerar la realidad económica y ajustar la situación fiscal a las posibilidades reales. Lo que no puede soslayarse, empero, es que la trayectoria económica está fuertemente condicionada por el hecho de que las reservas de gas se agotan y no existen nuevos reservorios gasíferos importantes. Consiguientemente, una política prudente y responsable debería guiarse por el déficit primario no petrolero y no únicamente por el resultado fiscal global.

Descargar “Coy 335 - Política fiscal expansiva, efectos y riesgos” Descargado 1646 veces – 291,85 KB