Según ha informado la Autoridad del Sistema Financiero (ASFI), los depósitos hasta octubre de esta gestión llegaron a Bs 157.357 millones, Bs 9.847 millones más respecto al año pasado, mientras que los créditos hasta octubre de 2017 fueron de Bs 149.171 millones, Bs 14.168 millones más que en 2016. Estos datos se presentan como una muestra de solidez del sistema financiero nacional, a pesar del escenario de ralentización de la economía de los últimos años. Recuérdese que en el primer trimestre de 2017, la tasa de crecimiento del PIB se redujo a 3,34%, la más baja en los últimos siete años, en tanto que entre junio entre junio de 2016 y junio de 2017 fue de 3,94%.

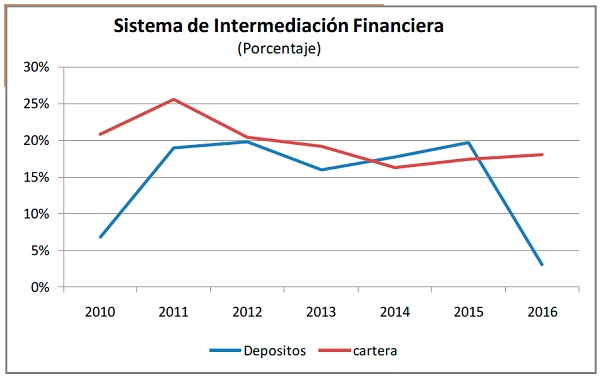

Los números del sistema bancario tienen una tendencia positiva desde 2005, tanto en la captación de recursos como en la colocación de créditos. No obstante ello, el desempeño del sector financiero muestra signos de debilitamiento. Así, en 2016 los depósitos del público tuvieron un incremento de 3.2%, una tasa considerablemente menor a las tasas de crecimiento de los depósitos observadas en años anteriores, con un promedio anual de 18.5% entre 2011 y el 2015. Los datos reportados por la ASFI, para octubre de 2017, indican un 6% de aumento de los depósitos con respecto al mismo mes de 2016, y un 9% de incremento de los créditos en el mismo período.

Ahora bien, para tener una mejor perspectiva de la situación del sistema financiero, vale la pena traer a colación los datos del Informe de Milenio de agosto de 20171.

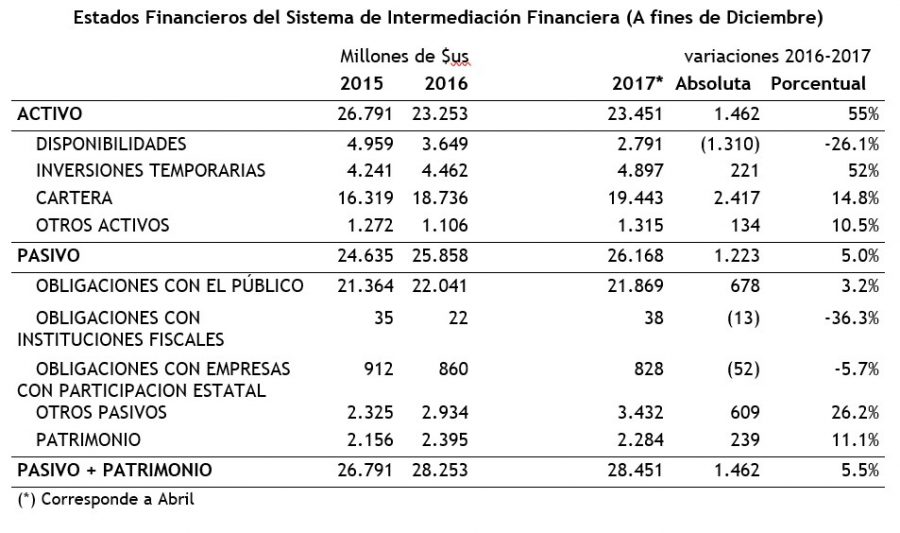

Estados financieros

Los activos del sistema financiero crecieron en el 2016 en $us.1.462 millones (5,5%) con relación al año 2015. Este incremento se explica por un incremento de la cartera en $us.2.417 millones (un incremento de 14,8%), que fue en parte compensado por una reducción en las disponibilidades en $us.1.310 millones (26,4%). Esta tendencia ha continuado en los primeros cuatro meses de 2017: las disponibilidades cayeron en $us.858 millones, mientras que la cartera continuó creciendo en $us.712 millones. Es importante destacar también el crecimiento de las inversiones temporarias, que entre enero y abril de este año crecieron en $us.435 millones, cuando entre el 2015 y 2016 se habían incrementado en $us.221 millones.

El 2016 los pasivos del sistema financiero-bancario crecieron en $us. 1.223 millones (5%), que se explican sobre todo por el incremento de las obligaciones con el público y otros pasivos que se incrementaron en $us.678 millones (3,2%), así como por el crecimiento de otros pasivos en $us.609 millones. Se debe destacar, asimismo, que el patrimonio del sistema de intermediación financiera creció en $us.239 millones (11,1%).

Depósitos del Público

Los depósitos del público en el sistema financiero alcanzaron en el 2016 a $us.21.396 millones, con un incremento de 3.2% con relación al año anterior. Al inicio se dijo que esta tasa es mucho menor a las tasas de crecimiento de los depósitos que se observaron en los anteriores años. De otro lado, los depósitos en cuenta corriente y en caja de ahorros, a finales 2016, también cayeron en relación a los niveles alcanzados en 2015. Los depósitos a la vista se redujeron en 0.8%, mientras que los depósitos en cuentas de ahorros disminuyeron en 7,7%.

Entretanto, han sido las obligaciones a plazo las que crecieron en 14,6%. A abril del presente año, la tendencia continuaba: los depósitos cayeron en 0.8%, los depósitos a la vista se redujeron en 9.4%, las cajas de ahorro en 7,7%, mientras que los depósitos a plazo fijo crecieron en 3,9%.

A diciembre del 2016, las obligaciones a la vista constituían el 20,5% de los depósitos en el sistema de intermediación financiera, los depósitos en caja de ahorros el 33,6% y los depósitos a plazo fijo el 42,7% (el resto lo constituían las obligaciones restringidas con el público).

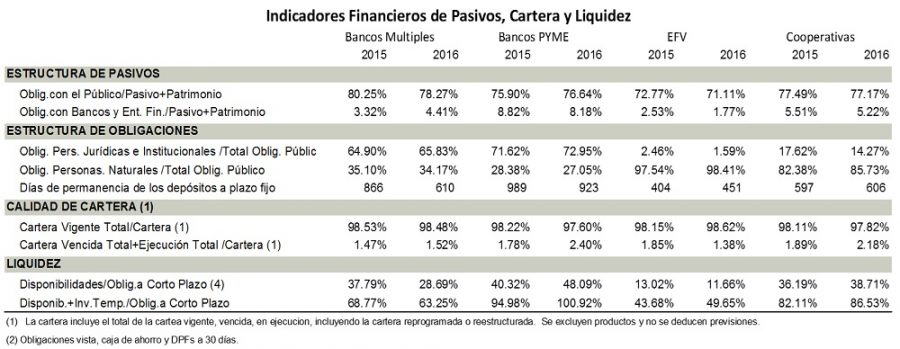

Desde ya, la mayoría de los recursos que administra el sistema de intermediación financiera provienen de las obligaciones con el público. El 78% de los pasivos y patrimonio de los Bancos Múltiples se hallaban constituidos por las obligaciones con el público, en tanto que solo el 3,3% eran obligaciones con entidades financieras. En el caso de los bancos PYME las obligaciones con el público constituían el 77% del pasivo y patrimonio. Esta característica se repite para el resto de instituciones.

El porcentaje de los pasivos y patrimonio proveniente de las obligaciones con el público se había reducido en 2016 con relación al año anterior (con excepción de los bancos PYME), mientras que las obligaciones de los Bancos Múltiples con entidades financieras se habían incrementado.

Depósitos de personas naturales y jurídicas

El Informe de Estabilidad Financiera del BCB a diciembre de 2016, da cuenta de que los depósitos de las personas naturales se mantuvieron en niveles similares a los registrados un año atrás, lo que lleva a deducir que el crecimiento de los depósitos obedece al aumento de los depósitos de las personas jurídicas.

En la tabla de Indicadores Financieros de Pasivos, Cartera y Liquidez, se puede ver el incremento de la participación de los depósitos de las personas jurídicas e institucionales en el total de depósitos, mientras que las obligaciones con personas naturales caen en los Bancos (múltiples y PYME). De este modo, para fines del 2016 las personas jurídicas eran los mayores depositantes en el sistema de intermediación financiera (representando el 36% del total de los depósitos), seguidas de las personas naturales (35% de los depósitos), los inversionistas institucionales con el 24% y el restante 5% distribuido en otros depositantes.

Hay que advertir que la duración promedio de permanencia de los depósitos a plazo fijo en 2016 se había reducido notoriamente con relación al año 2015. En los Bancos Múltiples los depósitos a plazo fijo pasaron de una duración promedio de 866 días a 610 días, mientras que en los Bancos PYME los depósitos pasaron de un plazo de 989 a 923 días.

Depósitos e ingresos personales

Se vio antes que los depósitos del público ya no crecen a las tasas elevadas de algunos años atrás, aunque la cartera ha continuado creciendo. Así pues, para poder expandir la cartera del sistema financiero-bancario se ha visto forzado a reducir su liquidez. Dado el comportamiento de los depósitos del público (y la menor liquidez del sistema), es probable que ello termine afectando el ritmo de crecimiento de la cartera, a menos que surjan otras fuentes de fondeo. Adicionalmente, la elevada tasa de impuestos, aplicada al sector financiero, contribuye a reducir el crecimiento del patrimonio de los bancos y, con ello, sus posibilidades de expansión de la cartera.

Una tentativa de alivio a la situación planteada ha sido la modificación del Reglamento de Encaje Legal, sancionada en el mes de mayo de este año.

La caída en el nivel de depósitos se explica en buena medida por la reducción de los ingresos de las personas, lo que a su vez es una consecuencia de una pronunciada baja en el valor de las exportaciones nacionales, registrado a partir del año 2015. Si bien la política fiscal y monetaria ha tratado de compensar por dicha caída, lo cierto es que esta compensación no ha podido ser completa, por lo que la disminución en los ingresos personales ha resultado inevitable. El menor ingreso de divisas al país redunda en menores depósitos del público en las entidades financieras.

Todo ello acontece en circunstancias en que la política del Banco Central de ofrecer títulos al público con elevados rendimientos, ha limitado la constitución de nuevos depósitos en el sistema de intermediación financiera.

______________

Véase, Informe de Milenio sobre la economía de Bolivia. Agosto 2017. No 39 (www.fundacion-milenio.org)

< Artículo anterior

Artículo siguiente >