Un tema importante para la economía boliviana es la situación del sistema financiero, que durante el último lustro ha soportado varias modificaciones de política financiera, como la regulación de las tasas de interés activas para el “sector productivo”, y también la fijación de metas de cartera destinadas a vivienda social y al sector productivo.

Tasa de referencia (TRe)

El sistema financiero contempla una variedad de préstamos pactados bajo diferentes modalidades. En este sentido, puede optarse por una “tasa de interés fija”, entendida como la tasa acordada entre partes, “la que no puede ser reajustada unilateralmente en ningún momento durante el plazo que se ha pactado como fija en el contrato”.

También está la posibilidad de establecer un contrato con una “tasa de interés variable”, que, como su nombre lo indica, “debe ser ajustada periódicamente de acuerdo al plan de pagos pactado”. Y es en esta segunda modalidad donde se toma en cuenta la Tasa de Referencia (TRe), que es utilizada en el sistema financiero para la determinación de la tasa variable. En estos casos, la tasa final para un periodo específico es un porcentaje fijo acordado previamente más la TRe, siendo este último elemento el que le da el carácter de variable.

La TRe tiene una relación directa con las tasas de interés, tanto aquellas que pagan las entidades financieras a los ahorros (pasivas) como las que paga la población por los préstamos que pudiera adquirir (activas). En este último caso, mientras mayor sea el nivel de la TRe más alta será la tasa activa promedio, pero también sucede lo contrario. Su relación con las tasas pasivas es directa debido a la metodología de cálculo. Así, por ejemplo, hasta el 28 de mayo de 2018 la TRe correspondía al promedio ponderado de los depósitos a plazo fijo en el sistema financiero durante los últimos 28 días; se la calculaba semanalmente y era publicada por el BCB.

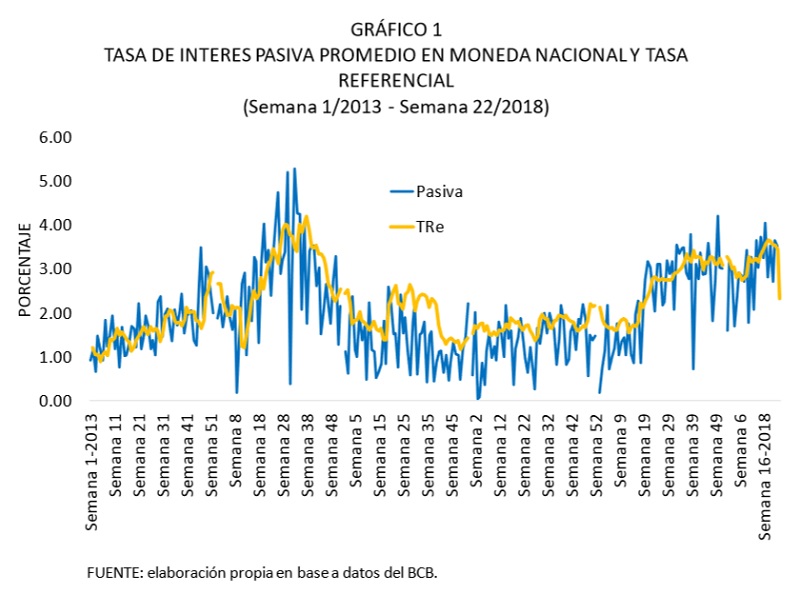

Si se observa su evolución desde inicios del 2013 se observa que efectivamente tienen un comportamiento similar la tasa efectiva pasiva promedio de los Bancos Múltiples con la TRe (ver gráfico 1). Ambas van en la misma dirección con un ascenso entre 2013 y 2014, un posterior descenso y estabilización, pero con una tendencia ascendente desde el año 2017. Solo en el último dato (correspondiente a la semana 22 del año 2018), se registra una caída significativa en la TRe, pasando de un 3.45 por ciento a 2.32 por ciento en solo una semana; dicho cambio no se debió a un descenso en las tasas pasivas registradas en los bancos sino a una modificación en la metodología de cálculo en moneda nacional.

Según se especifica en el comunicado del BCB, se deja de lado el promedio ponderado en depósitos a plazo fijo, de manera que ahora “la TRe en moneda nacional se calcula como el cociente entre los intereses pagados por todos los depósitos entre el saldo de dichos depósitos”; igualmente la periodicidad cambió, siendo publicada de manera mensual y ya no semanal.

El sistema financiero, y sobre todo los Bancos Múltiples y Bancos PYME, tuvieron que realizar ajustes a su cartera de préstamos debido a los cambios en la normativa. De esta forma existen sectores con tasas reguladas, como la construcción, la agricultura o la industria manufacturera, solo por mencionar algunos. De otro lado, aquellos créditos destinados a la vivienda de interés social se benefician de tasas reguladas, y no pudiendo superar determinados porcentajes. Estos ajustes, sumados a los porcentajes de cartera obligatorios determinados para estos mismos sectores, afectaron a las entidades financieras.

Así pues, la banca optó por priorizar estas actividades por sobre otras como el comercio o las relacionadas con los servicios de distinta índole, que en los últimos años tuvieron una desaceleración en la colocación de préstamos e inclusive se estancaron. Sin embargo, las tasas activas para éstos al no estar reguladas pueden ser mayores a otros sectores y de esta forma pueden tratar de compensar las restricciones establecidas por la normativa. Pero el nuevo cálculo de la TRe también influye en esta situación.

Como resultado de todo ello, se han producido cambios en la estructura de la cartera de préstamos que no son producto de las decisiones tomadas por los individuos bajo las condiciones establecidas en el mercado, sino por la intervención estatal generando riesgos en el sistema financiero antes que beneficios.

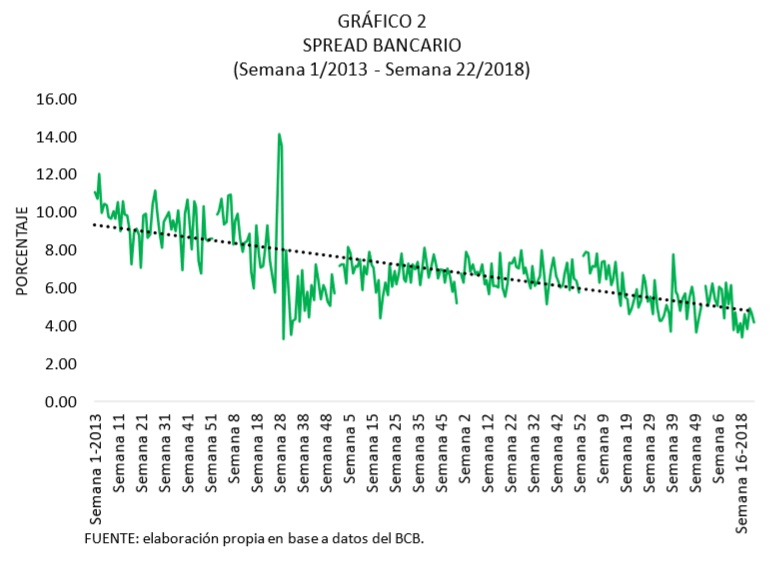

Spread

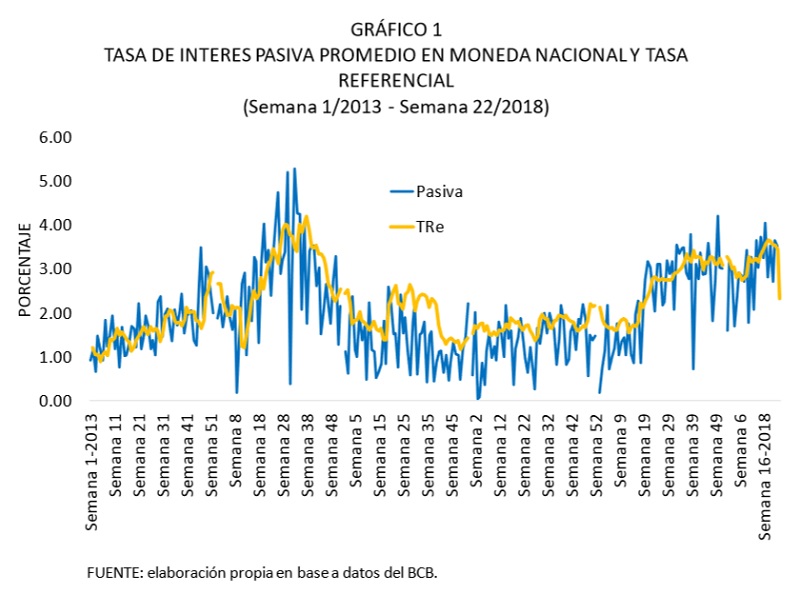

El spread bancario, aquí estimado como la diferencia entre las tasas activas y pasivas promedio para los Bancos Múltiples, muestra una cada vez menor diferencia entre ambos, lo que a su vez refleja el menor margen para la banca (ver gráfico 2). De continuar esta tendencia la situación será aún más complicada para las instituciones financieras pequeñas que por sus características tienen menos flexibilidad para ajustarse a los cambios. El nuevo panorama económico general, sumado a un menor spread, puede traducirse en menores ganancias para la banca.

Depósitos y tasas

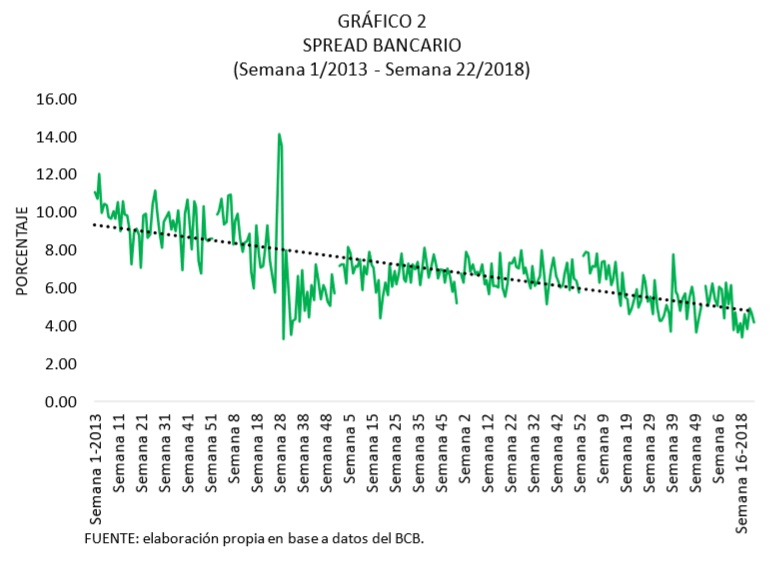

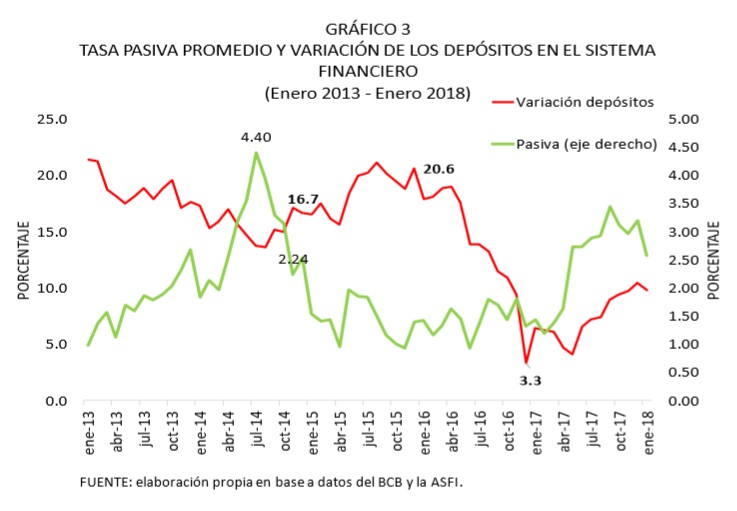

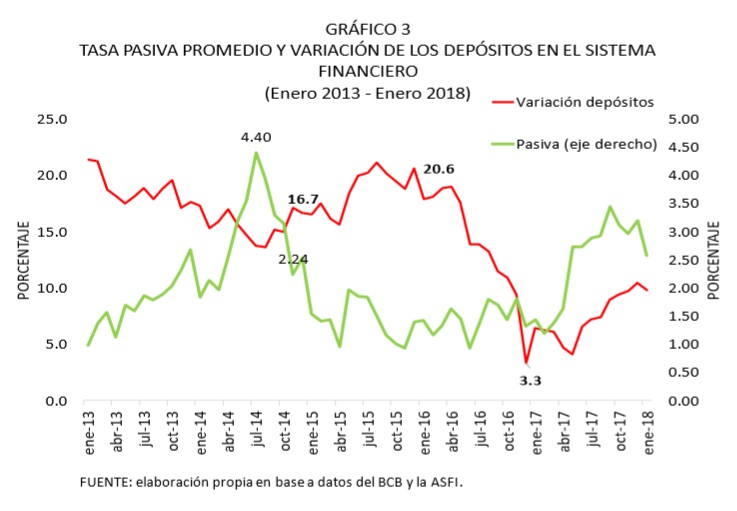

En los últimos cinco años las tasas pasivas tuvieron dos momentos de importantes incrementos: el primero el año 2014, y el segundo en 2017 y parte de 2018 (ver gráfico 3).

Ambos incrementos tuvieron orígenes distintos: mientras el primero tuvo como principal actor al Estado, en los últimos incrementos, lo fueron las condiciones de la economía nacional. El incremento de la tasa pasiva en 2014, como era de esperar, tuvo efectos en la TRe encareciendo los préstamos; la principal razón del aumento fue la normativa que obligó al sistema financiero a otorgar mayores tasas de interés a los ahorristas que tuvieran cajas de ahorro con un saldo menor a los Bs. 70,000. Sin embargo, el efecto fue transitorio y en noviembre de 2014 ya se registraban en promedio tasas equivalentes a la mitad del máximo observado a mediados de dicho año.

Por el contrario, durante el año 2017 el ascenso de las tasas no parece haber respondido a cambios en la normativa o alguna intervención estatal; la causa más importante parece ser la desaceleración de la economía nacional, fenómeno que se sintió en diversos sectores y al cual el sistema financiero no es ajeno. De hecho, la cartera tendió a frenarse, pero principalmente los depósitos del público no ingresaron con tanta intensidad como en el pasado. Durante el año 2016 la tasa de variación anual de los depósitos en el sistema financiero cayó significativamente llegando a su nivel más bajo en diciembre con una variación de 3.3 por ciento, muy por debajo del 20.6 por ciento de diciembre de 2015 o del 16.7 por ciento de diciembre de 2014. Vale decir que existe una diferencia importante en el comportamiento de la población que dejó de recurrir con la misma intensidad a la banca para depositar su dinero, ya sea porque recibió menores ingresos o porque optó por adquirir algún activo por previsión.

Ante esta situación, que implica una menor liquidez, la banca tuvo que incrementar las tasas ofrecidas al público para captar más recursos. Si bien esto puede haberse logrado, también la TRe se modificó y, a diferencia del anterior incremento en 2014, el fenómeno tendió a persistir. Por lo tanto, estas tasas de referencia mayores ponen de manifiesto un cambio en la situación económica general. Ante la abundancia de recursos en la época de bonanza, las tasas pasivas del sistema financiero pudieron reducirse sin afectar significativamente la captación de depósitos; ahora, en cambio, con una menor cantidad de recursos y con expectativas más conservadoras de los agentes económicos, resulta más difícil mantener dicho nivel.

Tampoco se debe olvidar que con anterioridad el BCB ya modificó los porcentajes de encaje legal, reduciéndolo en dos oportunidades. En un intento por dinamizar la economía, aumentando la disponibilidad de recursos en la banca y modificando el cálculo de la TRe para disminuir la mora artificialmente (en aumento en los últimos años), la autoridad financiera está dando señales equivocadas al mercado, incrementando los riesgos en un sistema financiero cada vez más regulado y con restricciones mayores para su desenvolvimiento.