Según ha trascendido en la prensa nacional, en días recientes, el proyecto de ley de modificación del Presupuesto General del Estado (Ley 354/2021-2022), aprobado en la Cámara de Diputados, incluye ajustes a las alícuotas del Impuesto al Consumo Específico (ICE) a las bebidas. El anuncio ha despertado la inquietud de los trabajadores de la CBN, cuyo sindicato ha rechazado enérgicamente el proyecto legislativo y ha advertido de los riesgos que acarrearía para la industria y el empleo en este sector de la economía.

Es cierto que una autoridad de gobierno, el viceministro de Política Tributaria Jhonny Morales, ha asegurado de que no existe ninguna intención de aumentar impuestos a las bebidas alcohólicas. Aún así, el tema está puesto sobre la mesa, ya que se conoce de los apremios que tiene el gobierno por recaudar más impuestos.

En este artículo examinamos la naturaleza del Impuesto al Consumo Específico (ICE), aplicado a las bebidas alcohólicas, y su impacto económico . El propósito es aportar elementos técnicos para una discusión informada del tema.

Elevada carga impositiva

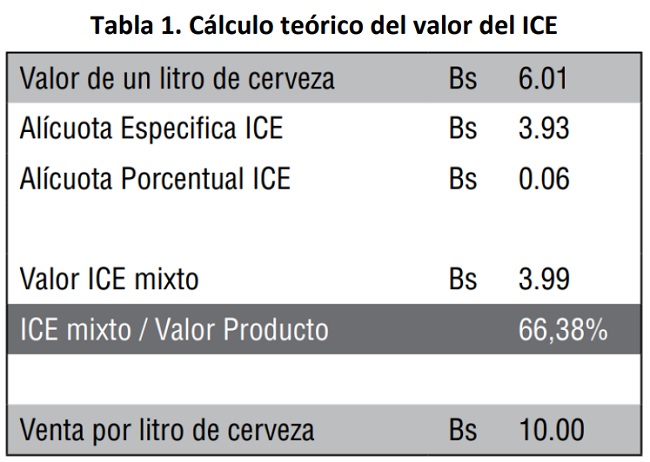

El ICE tiene dos alícuotas: una específica, con un importe fijo en bolivianos por cada litro; y otra, que es un porcentaje sobre el valor del producto. Combinadas ambas alícuotas dan como resultado una carga impositiva considerablemente elevada, que se suele justificar con el argumento de que es la manera de desincentivar el consumo excesivo de bebidas alcohólicas y, por tanto, de cuidar la salud de las personas.

Pero no es el único efecto de esta política, puesto que también hay consecuencias para la recaudación fiscal. De hecho, lo que se puede comprobar fácilmente es que alícuotas altas incentivan el contrabando y, en consecuencia, generan menor recaudación fiscal.

Esto se entiende mejor examinando el caso específico de la cerveza, una bebida de consumo masivo. La situación actual es que por cada litro se tiene una alícuota fija de Bs 3.93, y una porcentual del 1%, lo que representa una carga efectiva del 66,38% sobre el valor del producto, tal como se aprecia en la siguiente tabla:

Menor competitividad de la industria cervecera

Otro de los problemas radica en que las alícuotas del ICE se hallan indexadas a la UFV, resultando de ello un incremento anual superior a la tasa de inflación. Esto es evidente si se mira la evolución de la alícuota específica de la cerveza, que ha sido elevada de Bs 3.62 en 2017 a Bs 3.93 en 2021. El resultado, como ya se dijo, es una carga impositiva de 66.38%; un nivel superior a los niveles vigentes en otros países de la región .

Por las razones señaladas, la industria cervecera nacional acusa una pérdida de competitividad frente a la producción extranjera, cuyo consumo en el país ha crecido, favorecida también por el tipo de cambio y el dólar barato en Bolivia. No sorprende, entonces, que la importación de cerveza se hubiese incrementado notablemente, lo mismo que el contrabando de este producto.

Y no solo eso. También hay un efecto perverso para la salud de los consumidores. En efecto, el incremento del precio de la cerveza boliviana es un estímulo al consumo de bebidas con mayor grado alcohólico (y mayor daño al organismo humano), pero cuya oferta prolifera en el mercado acicateada por el contrabando.

Menor recaudación fiscal

Desde un enfoque de fiscalidad amplio, se debe poner atención a los efectos contraproducentes de la imposición de alícuotas o gravámenes elevados, incluso en términos de la recaudación fiscal.

Bolivia aplica actualmente una tasa excesivamente alta a las bebidas, sin embargo, ello no ha redundado en más recaudación tributaria. Este resultado paradójico ilustra muy bien el hecho de que impuestos altos no necesariamente significan mayores recaudaciones. Incluso a menudo sucede lo contrario, puesto que de inmediato surge el incentivo para el contrabando, la evasión impositiva y una mayor informalidad.

Son cuestiones en las que deberían meditar las autoridades de gobierno.

Corregir los incentivos perversos

Hay que recordar que el ICE ha sido concebido para atenuar la regresividad de los impuestos al consumo, gravando con mayores alícuotas el consumo tanto de bienes suntuarios como de otros productos con externalidades negativas, como son las bebidas alcohólicas.

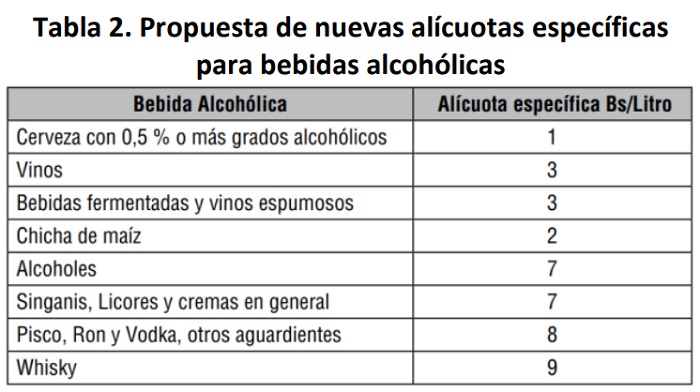

Pues bien, para cumplir dichos objetivos, y para poder corregir simultáneamente los incentivos perversos al contrabando, en lugar de aumentar las alícuotas del ICE a las bebidas, sería más razonable pensar en cambiar la composición de las alícuotas específicas y porcentuales, bajo dos premisas: (i) Aplicar una sola alícuota porcentual de 50% a todas las bebidas alcohólicas; (ii) Graduar la alícuota específica de Bs por Litro, con los siguientes valores :

Esta nueva composición de alícuotas específicas, que se propone, apunta a lograr una política progresiva en función al grado alcohólico. Esto implica que se paga más cuanto mayor sea el grado alcohólico de la bebida. La idea es que esto mismo actúe como una forma de disminuir las externalidades negativas como el incentivo al contrabando.

Este enfoque de política tributaria busca devolverle racionalidad a la aplicación del ICE a las bebidas alcohólicas, de manera que las industrias bolivianas puedan ganar en competitividad, reducir sus costos e incrementar su rentabilidad, afianzándose como industrias sólidas, generadoras de empleo formal y con capacidad de crecimiento empresarial y productivo.

Los nuevos valores que se muestran en la Tabla 2, no solo que no afectarían los ingresos del fisco, sino que probablemente puedan generar más recursos por el hecho mismo de que la expansión de la capacidad productiva tiene el potencial de incrementar la recaudación fiscal.