Coy 501 – Producción de alimentos y agroindustria. Entre el estancamiento y el potencial contenido

19 de septiembre de 2024

El balance alimentario del país está condicionado por varios factores que ahora están sometidos a un intenso estrés. Habida cuenta el entorno macroeconómico complejo y de acentuada incertidumbre, así como la importación creciente de alimentos -muchos de ellos gravitantes en el consumo popular y en la formación de precios- el problema delicado que se plantea es que, ante una perspectiva de mayores desajustes cambiarios en la economía nacional, la alta incidencia de los alimentos importados bien puede constituirse en un elemento de vulnerabilidad y riesgo para la seguridad alimentaria de los bolivianos.

En cuanto al desenvolvimiento de las cadenas agroalimentarias y de exportación, se debe enfatizar que la expansión de la superficie cultivada se da en función de los costos de oportunidad para los cultivos industriales, al mismo tiempo que no se perciben saltos sostenidos de productividad agrícola, lo que hace apremiante la necesidad de encarar el reto de la modernización biotecnología en la producción agropecuaria.

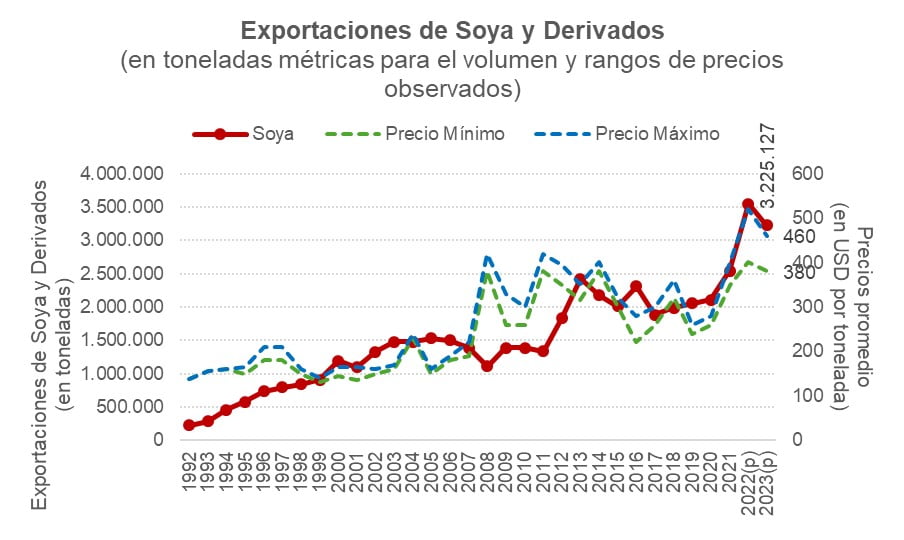

Las exportaciones de oleaginosas siguen siendo una fuente sustancial de divisas, no obstante haber sufrido una caída importante en 2023 debido a la estabilización de los precios internacionales, la reducción en el rendimiento de los cultivos y la menor extensión de la superficie cultivada. De nuevo, las posibilidades de crecimiento de los cultivos de soya pueden ser favorables siempre y cuando se den las condiciones adecuadas, tanto macroeconómicas y como en la propia cadena productiva, y de manera tal que pueda aprovecharse el potencial agroalimentario del país; algo que hoy no está garantizado. En el caso del girasol su desempeño viene siendo positivo, puesto que el incremento de la producción está catalizado por la demanda industrial aceitera. Es evidente que, frente al nuevo entorno cambiario volátil, los cultivos de girasol tienen oportunidades de expansión.

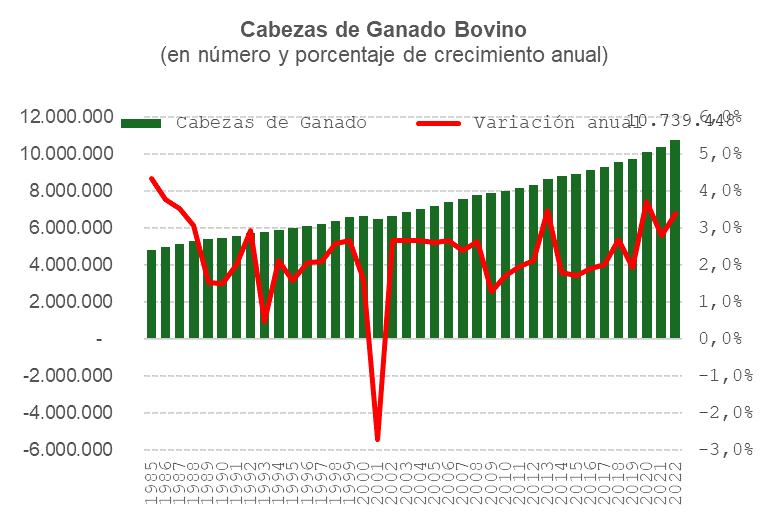

El paulatino crecimiento de la ganadería bovina refleja un panorama asimismo promisorio, especialmente empujado por la apertura de los mercados de exportación en Asia, aunque es claro que, con relación al resto del sector agropecuario, la ganadería de exportación aún transita una etapa de consolidación productiva, comercial, financiera y tecnológica

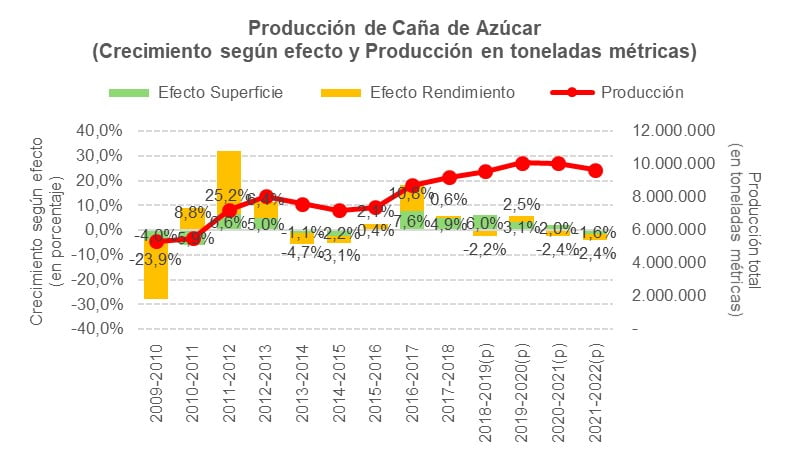

La situación de la cadena sucro-alcoholera luce más incierta, y en gran medida porque las condiciones que han impulsado la expansión de los cultivos están asociados a los ofrecimientos estatales de avanzar en la sustitución de los combustibles fósiles por combustibles de origen vegetal. Sin embargo, la demanda interna de estos nuevos combustibles no parece acompañar dicho propósito; de hecho, el aumento de la producción aún no se corresponde con el incremento correlativo del mercado de etanol. Un perjuicio evidente del desacoplamiento de oferta y demanda estriba en que los productores de caña de azúcar y otros cultivos para biocombustibles han invertido en ellos recursos que, luego, no se han visto compensados; son recursos que bien podrían haberse dirigido a otros cultivos con mejores rendimientos y oportunidades en los mercados externos.

Desempeño productivo

En 2023 se ha visto una importante reducción del volumen de los cereales cultivados, del orden de 30%, y que se explica, sobre todo, por la menor producción de sorgo y maíz, que experimentaron caídas de casi el 60%, en el caso del sorgo, y de 21%, en el caso del maíz. A su vez, la producción de trigo y quinua -dos cultivos de gran incidencia en el consumo popular y en la dinámica económica de regiones particulares del país-, mostró caídas de producción de entre 8 y 10%, como efecto directo de los menores rendimientos obtenidos en el curso de la última cosecha.

Tratándose de los frutales, el principal producto es el plátano, que, en los últimos tres años, y tras sufrir una caída abrupta por efecto de la pandemia, ha tendido a recuperarse, impulsado por una mayor exportación al mercado de Argentina. Hay que recordar que este país ha incumplido por varios años con los pagos por las compras del plátano boliviano, desincentivando así el ritmo de su crecimiento. Este hecho, junto al estancamiento en el rendimiento del cultivo, han dado lugar a una escasa inversión o renovación del material genético.

Los incrementos en la producción de hortalizas están vinculados al incremento de la superficie, pero en un juego de suma cero, en el que se asignan a los productos más rentables mayores áreas de cultivo, lo que genera una concentración de la producción y, por lo tanto, una mayor exposición a riesgos climáticos o biológicos. Así, las producciones de cebolla, frijol, zanahoria y tomate han presentado incrementos relativos respecto a la gestión anterior, mientras que el resto de las hortalizas registraron una contracción en su producción. En general, los rendimientos de estos cultivos han mostrado incrementos muy pequeños e incluso, en el caso de la cebolla y la zanahoria, contracciones de 5,6 y 0,6%. Algo similar ha sucedido con la producción de tubérculos, sobre todo de papa y yuca -los principales cultivos-, los cuales han registrado producciones menores o iguales a los resultados de un año atrás; también en estos casos se puede hablar más de un efecto de expansión de la superficie que de la mejora de los rendimientos obtenidos.

Las cifras recopiladas sugieren un patrón productivo marcado por un escenario complejo: habida cuenta la alteración de las condiciones climáticas, la inestabilidad del tipo de cambio, los movimientos de precios y una constante urbanización de la población (que repercute en un crecimiento sostenido de la demanda de alimentos), resulta evidente que el desempeño de la producción agrícola, apuntalado sobre todo por la expansión de la superficie, y en un contexto de baja productividad de los cultivos más sensibles para la población, tropieza con dificultades para un crecimiento sostenido y debe lidiar, además, con amenazas y vulnerabilidades que, el última instancia, impactan sobre la seguridad alimentaria del país.

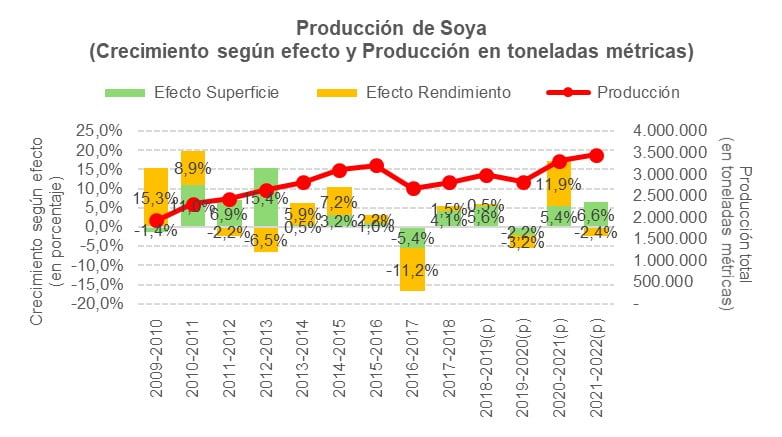

Producción de oleaginosas

La producción de soya y girasol registra incrementos de 4,2% y 9,4%. Sin embargo, en términos de rendimiento estos cultivos han experimentado caídas del 2,2% y 5%, respectivamente, lo que parce confirmar que el incremento de los volúmenes producidos se explica básicamente por el efecto de la expansión de la superficie cultivada.

En un contexto de enormes restricciones existentes para el uso de biotecnología, como es la situación en Bolivia, no cabe duda de que los rendimientos están fuertemente determinados por las variaciones climáticas, así como por la calidad del suelo. Esta constatación plantea una cuestión muy preocupante: la expansión de la producción de soya podría encontrar limites considerables en la medida que no se modifiquen las condiciones tecnológicas de producción.

En el caso del girasol, desde 2016 la producción ha mantenido un incremento constante, (después de haber registrado una caída sustancial a partir de la sustitución de cultivos por el costo de oportunidad relativo a otras oleaginosas). El hecho es que toda la producción de girasol se ha destinado al consumo industrial de la cadena aceitera, por lo que su expansión viene condicionada por la continuidad de un contexto internacional de precios favorables debido a factores externos.

El complejo sucro-alcoholero, por su parte, se caracteriza por una expansión empujada por la perspectiva de crecimiento de la demanda de alcohol para su uso como combustible vehicular. Esto se ha visto reflejado en el incremento en la producción de caña de azúcar a partir de la campaña del 2016-2017; aunque también la expansión se ha visto empujada sobre todo por el incremento en la superficie cultivada, y en menor medida por mejoras de rendimiento, además de volátiles.

Durante la campaña 2021-2022, el incremento de la superficie fue negativo, al tiempo que se registraba una caída en el nivel de rendimiento. También se pone de manifiesto la incidencia de menores compras de alcohol por parte de la estatal YPFB. A pesar de ello, en 2023 hubo señales que pueden favorecer un incremento de la superficie de caña y otros cultivos para la industria de biocombustibles.

Esto ocurre en medio de la crisis de producción de gas e hidrocarburos líquidos, además de una severa escasez de divisas; factores que pueden acelerar el reemplazo de combustibles fósiles por otros de origen vegetal, abriéndose nuevas posibilidades a la producción agrícola.

Actividad pecuaria

Los datos disponibles muestran un crecimiento sostenido de las cabezas de ganado bovino, impulsado por la apertura de los mercados de China, Hong Kong y África, además de Sudamérica, a las exportaciones de carne bovina de Bolivia. Hacia fines de 2022 se registraba un poco más de 10,7 millones de cabezas de ganado, con una tasa de crecimiento del 3,4%, y la aceleración de la tasa de crecimiento respecto de los periodos prepandemia cuando el sector crecía a un ritmo de 2% anual.

La exportación de carne y derivados en 2023 superó las 50.000 toneladas, con un valor de US$D 200 millones. Más aún, entre 2005 y 2023, la exportación de carne y derivados creció un estimado 5.000% en volumen y 10.000% en valor, convirtiéndose en el segundo rubro más importante de las ventas al exterior de productos no tradicionales del país .

Las perspectivas de exportación de carne vienen acompañadas de un incremento en la cría de ganado, lo que se refleja en las tasas de crecimiento del ganado menor a 2 años, del orden de 4,7%, mientras que el ganado de mayores edades ha crecido a un ritmo menor; esto es consistente con un incremento de la inversión y las tasas de reproducción buscadas por el sector ganadero.

Agroexportación

La soya se ha consolidado como el principal producto agrícola de exportación, tanto en grano como en sus derivados, con preponderancia de la torta de soya y en menor medida de aceites. Las exportaciones totales de esta oleaginosa llegaron en 2023 a 3,22 millones de toneladas; 9% menos que en 2022. Tal caída se explica sobre todo por un menor rendimiento de los cultivos de soya, concomitantemente a un menor ritmo de expansión de la superficie cultivada. Hay que subrayar que este declive se ha dado después de dos años extraordinarios en los que el volumen exportado mostró incrementos de 20% y 32%, llevando el nivel de exportaciones desde un promedio de 2 millones de toneladas a algo más de 3,1 millones.

El principal factor para el incremento de la oferta exportable ha sido el precio internacional de la soya y sus derivados, que, fruto de una caída de la oferta mundial a partir de la invasión rusa a Ucrania, así como de una sequía muy extendida en Argentina y de menores productividades a las esperadas en los territorios de Norte América y Brasil, impulsaron un incremento considerable del rango de precios percibido por los productores bolivianos: entre los 380 y 460 USD/tonelada; por cierto, algo menores a los registrados en 2022, pero todavía muy por encima de los promedios en campañas anteriores, que se encontraban entre 310 y 330 USD/tonelada.

También contribuyeron a incrementar la oferta exportable las mejoras de productividad en las campañas 2020 y 2021. Sin embargo, se debe enfatizar que estas mejoras en el rendimiento productivo fueron posibles por factores climatológicos principalmente, por lo cual es poco probable que puedan mantenerse en el mediano plazo. Por otro lado, la incorporación de una nueva superficie implica que el incremento de productividad está vinculada al suelo aún sin explotar; por ello, sin el adecuado manejo del suelo, dicho incremento tiende a no ser sostenible en el tiempo.

Importación de alimentos

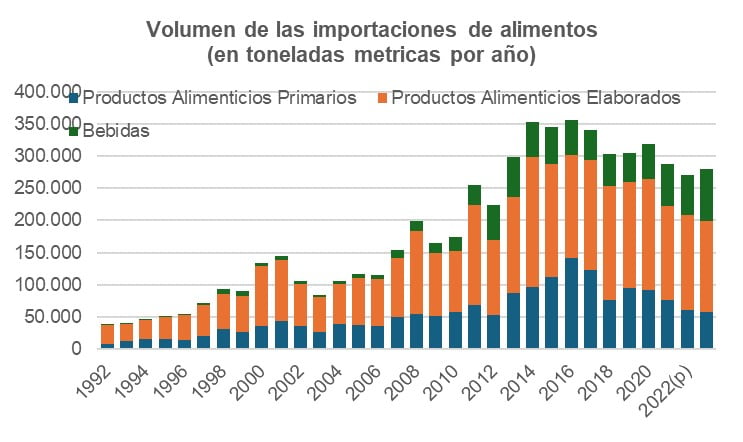

En cuanto al mercado interno, y a pesar del incremento en la producción agropecuaria, la importación de productos alimenticios primarios, tanto como de productos elaborados y bebidas (los tres componentes básicos del consumo familiar), viene experimentando un crecimiento sustancial desde inicios de la década anterior.

El crecimiento de alimentos importados se ha mantenido en niveles considerablemente altos en los últimos años. Incluso en 2023, no obstante las dificultades que ha enfrentado el sector importador en 2023 a raíz de la escasez de dólares, registrando un incremento del 3,3% en el volumen de las importaciones, explicado sobre todo por la mayor internación de alimentos elaborados y bebidas.

Basado en el Informe de Milenio sobre la Economía de Bolivia 2024; con datos del INE.

< Artículo anterior

Artículo siguiente >