Coy 404 – Riesgos para la capacidad crediticia del sistema bancario

14 de noviembre de 2018

El Informe de Milenio sobre la economía de Bolivia 2018, expone algunas preocupaciones con respecto a la evolución del sistema financiero, que eventualmente podrían comprometer la capacidad crediticia de las entidades bancarias del país.

El reporte advierte que la exposición del sistema financiero al riesgo crediticio tiende a aumentar, en parte debido a la necesidad de las entidades financieras de cumplir con las exigencias de la Ley de Servicios Financieros. Esta situación ha conducido a una expansión excesiva de los préstamos ligados a cuotas de créditos, lo que podría redundar en un mayor riesgo crediticio, en problemas de mora y en liquidez para los bancos y, en última instancia, en una contracción de crédito (“credit-crunch”).

Debilitamiento patrimonial

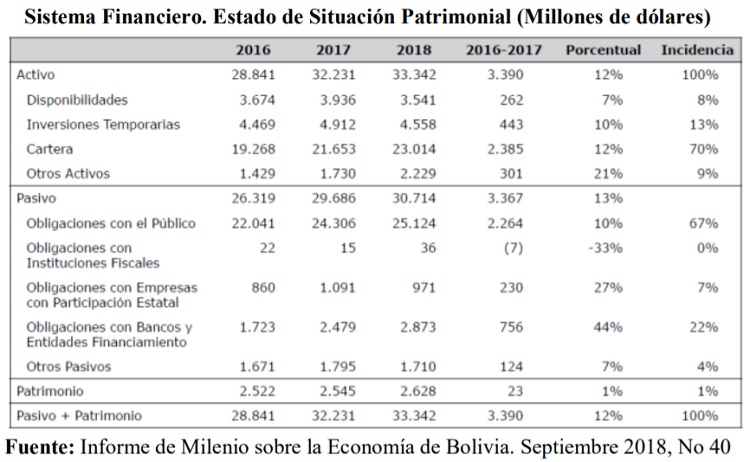

Otra de las preocupaciones tiene que ver con la evolución de la situación patrimonial de las entidades bancarias y lo que esto puede significar para la solidez del sistema financiero. En efecto, por los datos que aporta el referido informe, se observa que el patrimonio de los bancos prácticamente no registró variaciones en 2017; durante el último año tuvo un crecimiento de apenas 23 millones de dólares. Véase el cuadro siguiente.

Ese raquítico 1 por ciento de aumento patrimonial, marca, por cierto, un fuerte contraste con el intenso crecimiento que el patrimonio del sistema financiero había experimentado en el pasado reciente, y particularmente en los años del boom de exportaciones de materias primas.

Ese raquítico 1 por ciento de aumento patrimonial, marca, por cierto, un fuerte contraste con el intenso crecimiento que el patrimonio del sistema financiero había experimentado en el pasado reciente, y particularmente en los años del boom de exportaciones de materias primas.

Lo que importa subrayar acá es que los indicadores que ahora exhibe el sistema financiero, en términos patrimoniales, tienen consecuencias importantes para la salud del sistema. El debilitamiento patrimonial lastra el crecimiento de la cartera del sistema, debido a que los bancos deben observar los límites mínimos de los ratios de adecuación de capital, establecidos por las normas que regulan su funcionamiento.

En pocas palabras: un sistema financiero que no expande su capital al mismo ritmo que su cartera, es forzosamente menos robusto y más vulnerable frente a eventuales pérdidas.

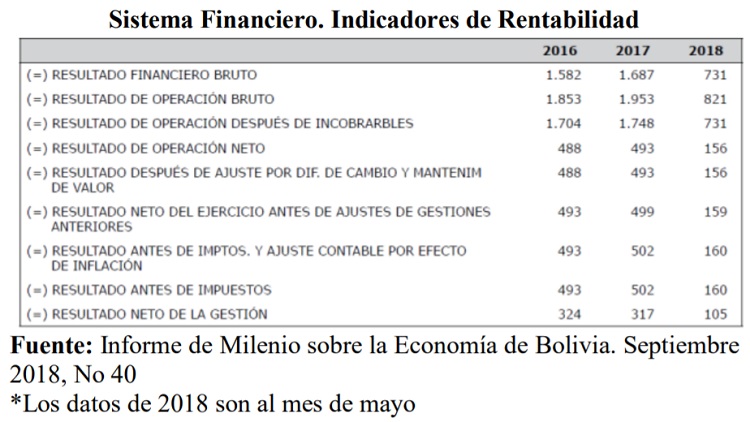

La banca con utilidades menores

Como se puede apreciar en la tabla siguiente, en la gestión 2017 las utilidades antes de impuestos del Sistema Financiero fueron de 502 millones de dólares, con un incremento de 6,6 por ciento con relación a sus utilidades en 2016 que alcanzaron a 493 millones de dólares. Sin embargo, este es un resultado antes de impuestos.

El balance de rentabilidad es muy diferente calculado después de impuestos. En este segundo caso, las utilidades en 2017 se redujeron a 317 millones de dólares; que es 2% menos de lo obtenido en la gestión 2016 (324 millones de dólares). Consiguientemente, el resultado neto de la gestión 2017 está mostrando una rentabilidad menguante en el sistema financiero. Las utilidades de las entidades bancarias tienden a caer, y ello es un resultado directo de la mayor presión tributaria que soporta el sector financiero.

El balance de rentabilidad es muy diferente calculado después de impuestos. En este segundo caso, las utilidades en 2017 se redujeron a 317 millones de dólares; que es 2% menos de lo obtenido en la gestión 2016 (324 millones de dólares). Consiguientemente, el resultado neto de la gestión 2017 está mostrando una rentabilidad menguante en el sistema financiero. Las utilidades de las entidades bancarias tienden a caer, y ello es un resultado directo de la mayor presión tributaria que soporta el sector financiero.

En efecto, la presión tributaria comprende tanto el impuesto a las Utilidades de las empresas (25%) como la alícuota adicional al impuesto a las Utilidades de las Empresas (25%) cuando la rentabilidad sobre el patrimonio supera el 6%. Adicionalmente, los bancos están obligados a contribuir con el 6% de sus utilidades a diversos fondos; por ejemplo, en 2017 aportaron al Fondo de Capital Semilla, administrado por el Banco de Desarrollo Productivo).

Si a todo lo anterior se añade el IVA no compensado, resulta entonces que la presión tributaria para algunos bancos puede fácilmente situarse en torno al 70% sobre sus utilidades.

Desaceleración de depósitos y créditos

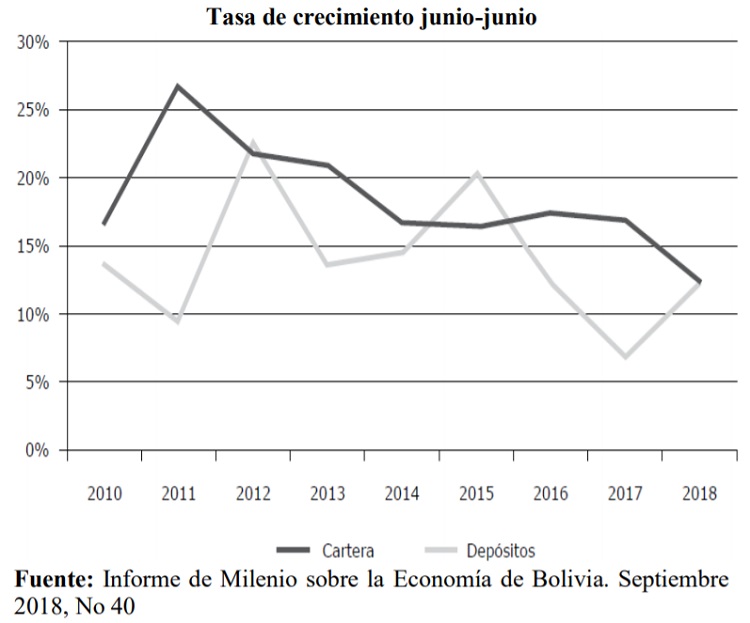

Actualmente, el sistema bancario se desenvuelve dentro de un escenario marcado por el ritmo menor de incremento de los depósitos del público, que se aprecia muy bien en el gráfico siguiente, con la trayectoria declinante de los depósitos y la cartera crediticia.

Si bien el nivel de depósitos ha subido durante el último año (con un incremento de 2.7 millones de dólares con respecto al dato de junio de 2016), este crecimiento se halla por debajo de los registrados en los años anteriores. Y lo mismo acontece en el campo del crédito, cuya expansión ha perdido impulso, acusando, a su vez, el efecto de la disminución de la tasa de crecimiento de los depósitos, así como también la merma de utilidades en el sistema financiero (después de impuestos) y por tanto el debilitamiento del capital del sistema financiero, que debe sustentar la expansión de la cartera de las entidades bancarias.

Consecuentemente, si la tasa de interés pasiva tiene una tendencia creciente y los depósitos en el sistema continúan mostrando un lento crecimiento, naturalmente que la cartera de los bancos ha de expandirse a un menor ritmo, por las dificultades obvias de fondeo.

Rentabilidad y solvencia

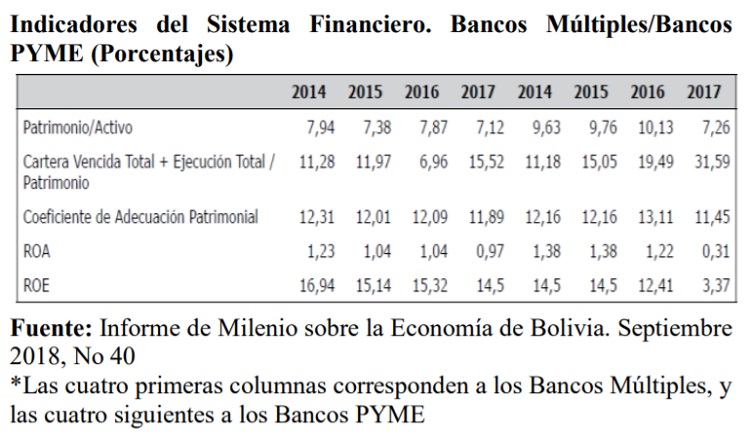

La actividad bancaria resiente la pérdida de rentabilidad. De hecho, el patrimonio del sistema bancario no crece al mismo ritmo de los activos o la cartera, lo cual se ve reflejado en la pérdida de calidad de los indicadores al patrimonio y el coeficiente de adecuación patrimonial. Precisamente, es lo que se puede percibir en los indicadores de solvencia y rentabilidad del sistema bancario, mostrados en el cuadro siguiente.

Como ya se ha sugerido antes, la disminución del ROE, unida a la elevada tributación aplicada al sistema bancario (y cuyo correlato es la reducción de las utilidades que generan los bancos), son factores subyacentes al hecho perceptible de que el patrimonio exhiba signos de estancamiento.

Como ya se ha sugerido antes, la disminución del ROE, unida a la elevada tributación aplicada al sistema bancario (y cuyo correlato es la reducción de las utilidades que generan los bancos), son factores subyacentes al hecho perceptible de que el patrimonio exhiba signos de estancamiento.

Los nubarrones que se dibujan en el horizonte tienen que ver, justamente, con la desaceleración de los depósitos y con el debilitamiento patrimonial del sistema bancario, que, en buen romance, implica un riesgo que podría, eventualmente, erigirse en una severa restricción para el crédito bancario, y en última instancia para los negocios y actividades empresariales.

< Artículo anterior

Artículo siguiente >