En los años de bonanza que vivió el país recientemente, sin duda uno de los sectores más favorecidos ha sido el de la construcción, que llegó a registrar tasas de expansión por encima del 10 por ciento. Su dinamismo tiró, a su vez, de la producción de cemento, que registró un inusitado crecimiento, tanto por las obras privadas como del sector público. Es así que el volumen total producido de cemento pasó de 1,440 miles de toneladas en 2005 a 3,611 miles de toneladas en 2017; un incremento de 150.8 por ciento.

Por cierto, la producción total no cayó desde el año 2003, sí en cambio declinó la tasa de variación a partir de 2014 cuando registró un 9.0 por ciento, para luego caer en 2017 a tan solo 0.3 por ciento de crecimiento. Estas últimas cifras reflejan la pérdida de impulso que resiente la producción de cemento en el país, de hecho, un fenómeno paralelo a la desaceleración de la actividad del sector de la construcción; en estos últimos dos años, la construcción ha registrado una tasa de 3.5 por ciento, la más baja en 15 años.

En la gestión 2017, Chuquisaca lideró la producción nacional representando el 27.0 por ciento del total, seguido de La Paz con el 24.8 por ciento, Cochabamba con el 17.5 por ciento y Santa Cruz con un 17.2 por ciento de participación.

Importación de cemento

Hay que subrayar que el buen momento por el que atravesó la construcción incentivó la industria nacional de cemento, pero también la importación de este producto. De hecho, las importaciones de cemento pasaron de aproximadamente 180 miles de toneladas en 2005 a 511 miles de toneladas en 2016, significando un aumento de 184.3 por ciento.

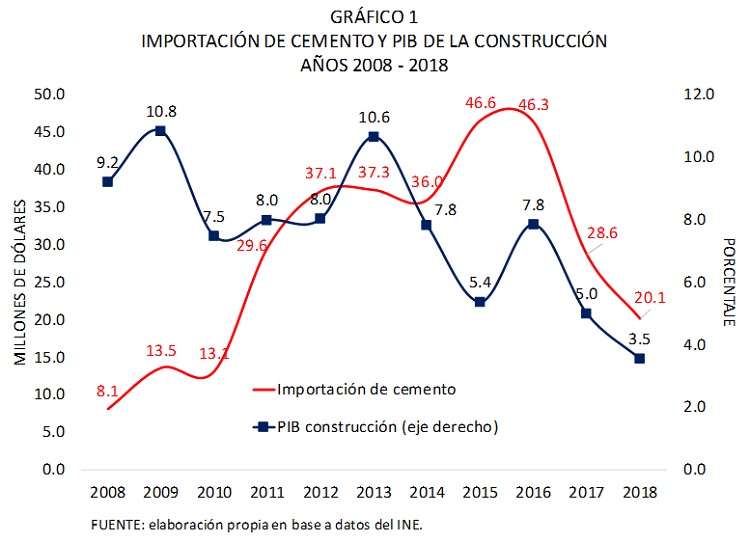

Los años de mayor crecimiento de la construcción estuvieron acompañados de un incremento significativo de las importaciones de cemento: si en 2008 el valor total importado fue de US$ 8.1 millones, ya en 2015 llegó hasta un máximo de US$ 46.6 millones.

Huelga decir que ese ritmo de crecimiento de la importación de cemento también tuvo que ver con el tipo de cambio congelado de Bolivia, que, ante las devaluaciones suscitadas en la región, se abarató en términos del precio del producto importado.

Huelga decir que ese ritmo de crecimiento de la importación de cemento también tuvo que ver con el tipo de cambio congelado de Bolivia, que, ante las devaluaciones suscitadas en la región, se abarató en términos del precio del producto importado.

Así y todo, en 2017 la importación de cemento cayó a US$ 28.6 millones y en 2018 a US$ 20.1 millones; una caída de más del 50 por ciento si se toma en cuenta el nivel más alto del año 2015.

Consumo de cemento

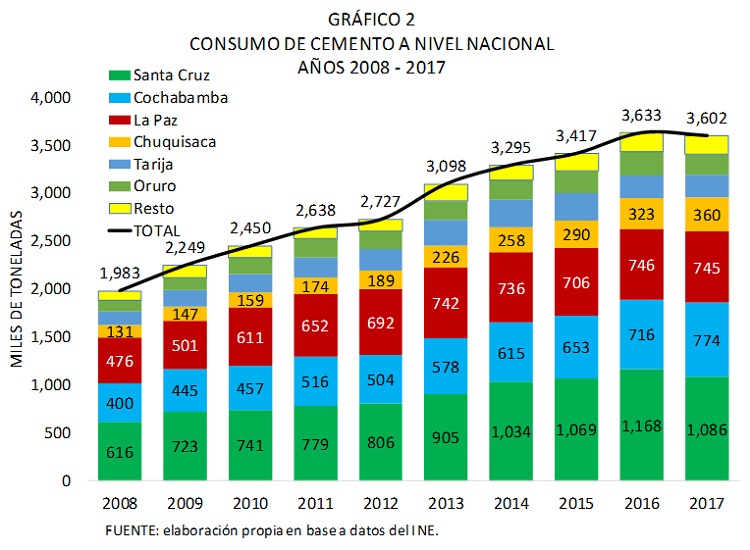

En 2008, el consumo de cemento en el país totalizó 1,983 miles de toneladas, manteniendo un ritmo de crecimiento hasta el año 2016, cuando se sitió en 3,633 miles de toneladas. Ahora bien, coincidiendo con la desaceleración de la construcción, el consumo cayó en 2017 en 0.9 por ciento, algo que no sucedía desde el año 2001.

Santa Cruz -el principal mercado de cemento- ha sido determinante en esta reciente caída del consumo nacional, ya que en la gestión 2017 se redujo en 7.0 por ciento respecto a 2016. La Paz también presentó cifras rojas con un 0.2 por ciento menos, lo mismo que Tarija, Oruro y Beni. Por el contrario, Cochabamba expandió su consumo en 8.0 por ciento, mientras que Chuquisaca lo hizo en 11.4 por ciento. También Potosí y Pando mantuvieron una tendencia de crecimiento. Este comportamiento heterogéneo a nivel departamental se observa en el siguiente gráfico:

Evolución de los precios

Evolución de los precios

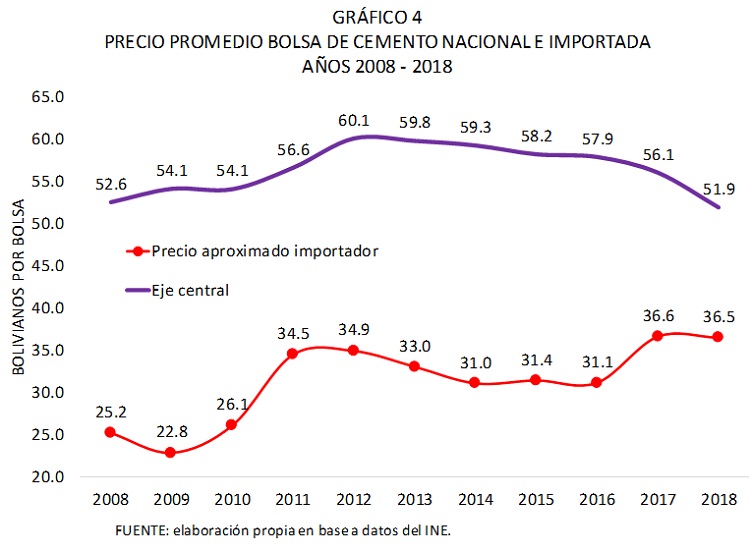

La dinámica constructiva en el departamento de Santa Cruz impulsó la mayor demanda de cemento y, con ello, el precio de este producto en el mercado. Así, en 2012 la bolsa de 50 kilos alcanzó un precio promedio de Bs 64.3. No obstante, en 2017, por primera vez, estuvo por debajo de Bs. 55.3, y en 2018 fue incluso menor a los Bs. 50. Tomando en cuenta el precio promedio más alto en ese período, la disminución del precio fue de 23.2 por ciento, como puede apreciarse en el Gráfico 3.

Cochabamba y La Paz, por su parte, registraron un aumento en el precio promedio de la bolsa de cemento gracias a la mayor demanda, pero con la diferencia de que el descenso fue menor al observado en el mercado cruceño. El precio en Cochabamba llegó hasta los Bs. 60, para después caer gradualmente hasta 2017 y de forma más abrupta en 2018. En La Paz el descenso ha sido más moderado, llegando a tener el precio más alto en el eje central en 2018 con Bs. 55.1. Esto podría explicarse, al menos en parte, por el aún dinámico mercado de la construcción en la ciudad de El Alto.

Cochabamba y La Paz, por su parte, registraron un aumento en el precio promedio de la bolsa de cemento gracias a la mayor demanda, pero con la diferencia de que el descenso fue menor al observado en el mercado cruceño. El precio en Cochabamba llegó hasta los Bs. 60, para después caer gradualmente hasta 2017 y de forma más abrupta en 2018. En La Paz el descenso ha sido más moderado, llegando a tener el precio más alto en el eje central en 2018 con Bs. 55.1. Esto podría explicarse, al menos en parte, por el aún dinámico mercado de la construcción en la ciudad de El Alto.

En base a los datos de valor y volumen de cemento importado, puede estimarse un aproximado del precio equivalente de una bolsa de 50 kilos para el importador (el precio será más elevado para el consumidor final). De esta forma se obtiene que, en el eje central, en promedio, el precio del producto nacional fue más oneroso que la misma bolsa para un importador (ver gráfico 4). Si bien el precio final del cemento importado actualmente debe ser similar al promedio del producto nacional, los mayores precios y una mayor demanda permitieron hacerse un lugar en el mercado local.

Ley de fomento de la producción nacional

Ley de fomento de la producción nacional

El pasado el 18 de julio de 2019, fue promulgada la Ley 1203, denominada “Ley de fomento a la industria cementera nacional”, con apenas 4 artículos, la misma que “declara de interés público el uso del Cemento Portland y/o Puzolánico con Clinker 100% de origen nacional para la construcción de obras de infraestructura civil, productiva y social, así como la infraestructura complementaria y su correspondiente mantenimiento”. Esta ley tiene como antecedente inmediato el Decreto 3845 de 27 de marzo de 2019, que buscaba fomentar el uso de cemento nacional, aunque limitado a la ejecución de obras públicas en la red vial fundamental. La Ley 1203 tiene un alcance más amplio y rige tanto para los proyectos del gobierno central como de los gobiernos subnacionales. Adicionalmente, la ministra de Desarrollo Productivo anunció que ya no se autorizará la importación de cemento, que hasta la fecha requería de la certificación de dicho ministerio.

La promulgación de la Ley 1203 coincide con la puesta en marcha de la Empresa Pública Productiva de Cementos de Bolivia (ECEBOL), la cual empezaría a comercializar su producción a partir de este mes agosto, según anuncios oficiales.

La intención de esta ley, evidentemente, es fomentar el consumo del cemento producido dentro del país. Sin embargo, su implementación puede afectar negativamente al consumidor nacional, sobre todo porque puede derivar en un aumento del precio del cemento en los mercados locales, y de esta forma también en el incremento de los costos de la construcción, lo que tendría un impacto tanto en las obras estatales como en las obras privadas. En realidad, la ley parece más dirigida a favorecer el consumo del cemento producido por la nueva empresa estatal ECEBOL, que, según se detalla en algunas notas de prensa, tendría un precio puesto en planta de Bs. 37, prácticamente similar al precio estimado del cemento importado.

No debe perderse de vista que el arranque de ECEBOL llega en un mal momento, por el consumo menor de cemento en el mercado nacional y por las perspectivas modestas de crecimiento del sector de la construcción. Es verdad que ECEBOL, siendo una empresa estatal, puede contar con ciertas ventajas, incluso con algún tipo de subvención, pero esto no haría sino distorsionar el mercado, contrariando la lógica de una competencia sana, en detrimento de las empresas cementeras privadas.

Para abaratar la producción del cemento y en general de los productos nacionales el gobierno debiera enfocarse en su actual política laboral y salarial que resta competitividad. Corrigiendo estos problemas se mejoraría el precio y se fomentaría el consumo del producto nacional.

Descargar “Coy 438 - El mercado del cemento en Bolivia: el fin de la bonanza” Descargado 1682 veces