EL DIARIO: Jubilados se triplicaron con la nueva Ley de Pensiones

21 de octubre de 2017

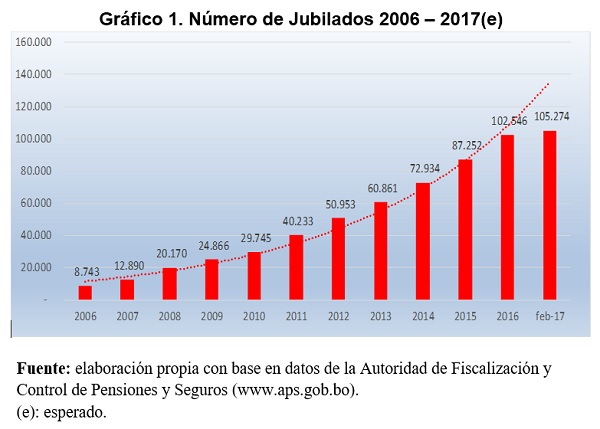

Creció el número de pasivos a razón de 14.560 por año • El ritmo de jubilación es cinco veces más que en el período precedente.

La vigente Ley de Pensiones 065 jubiló a 102.546 trabajadores entre 2010 y 2016, a razón de un promedio de 14.560 personas por año.

Estas cifras indican que en los últimos cinco años el número total de jubilados se ha triplicado y el ritmo anual de jubilación se quintuplicó, siendo la cifra más elevada que en el período anterior, según evaluación efectuada por la Fundación Milenio, difundida en el documento Sistema de Pensiones: “Se aporta más, se recibe menos”.

En el período 1997-2010, con la Ley de Reforma de Pensiones, se jubilaron 29.745 personas (un promedio de 2.808 personas por año), precisó el estudio.

FINANCIAMIENTO

La Ley 065 creó el Sistema Integral de Pensiones, que respeta los depósitos de los aportantes en la cuenta individual mientras se ahorra, pero el momento en que el asegurado necesita utilizar su dinero para jubilarse, su saldo acumulado es transferido a un fondo común para el reparto de pensiones, señaló Milenio.

De acuerdo con las apreciaciones de la entidad de estudios, la crítica que muchas veces se ha hecho a este diseño del sistema pensional es que el reparto resulta inequitativo, porque no todos aportan en igual proporción.

PORCENTAJES

Este hecho fue también advertido por el economista Alberto Bonadona, quien señaló en un reciente foro, auspiciado por la Universidad Católica, que las cotizaciones altas podrían no percibir la proporción del 70 por ciento como renta de vejez.

Bonadona señaló que ante esta situación, el trabajador puede recurrir al Fondo Solidario para que su renta llegue efectivamente al 70 por ciento. Esa proporción da por supuesto que el trabajador ha cumplido 35 años de aportaciones ininterrumpidas. El economista recomendó fusionar con lo mejor del sistema de reparto y de la capitalización individual.

REDUCCIÓN

Milenio destacó al respecto que la ley bajó el límite de 70% a 60% del salario, para acceder a una pensión de vejez y la edad de 65 a 60 años, con la consecuencia de haber provocado un súbito aumento del número de jubilados, pero con pensiones más bajas. Estas y otras modificaciones fueron adoptadas sin el respaldo necesario de un cálculo matemático actuarial, como se exige en estos casos.

AHORRO PREVISIONAL

El fenómeno que experimenta el sistema de pensiones es la multiplicación acelerada del número de jubilados con pensiones financiadas por una bolsa común y de modo tal que la pensión ya no depende del ahorro previsional individual.

“La preocupación que emerge se relaciona con la capacidad financiera del fondo común destinado al pago de rentas. Puesto que hay más gente que se jubila y que accede a los recursos del fondo, se plantea la duda razonable acerca de la capacidad del fondo. ¿Puede soportar un incremento tan vertiginoso de obligaciones de pago de rentas, aun cuando el valor monetario individual de las rentas sea menor?”, preguntó la entidad privada.

JUBILADOS

El notable crecimiento del número de jubilados puede, eventualmente, afectar a la sostenibilidad del fondo de pensiones. Si esta tendencia continúa, desde el punto de vista financiero la duración del fondo no está garantizada, a menos que un estudio matemático actuarial demuestre lo contrario. Pero es justamente lo que no hay o no se conoce.

RIESGOS

Según Milenio, los riesgos de financiación del fondo común son evidentes, salvo que el Estado resuelva asumir la responsabilidad de hacerlo, repitiendo experiencias del pasado, como ocurrió con la mayoría de los Fondos Complementarios y en especial con el conocido caso Focsap, que terminó incidiendo en un aumento abultado del gasto público y que, al final, se tradujo en una presión considerable sobre el déficit fiscal.

21 de octubre de 2017

Fuente: El Diario

< Artículo anterior

Artículo siguiente >