Coy 441 – Se contraen los depósitos en el sistema financiero

28 de agosto de 2019

Uno de los sectores económicos que más se benefició del periodo de bonanza económica en Bolivia fue el sistema financiero, sus indicadores mejoraron significativamente desde el año 2003 hasta aproximadamente el 2014. Tanto los activos como los pasivos, en las distintas entidades financieras, registraron incrementos importantes, y de forma ininterrumpida, mientras que sus utilidades crecieron en términos absolutos y relativos. El conjunto del sistema financiero, que tenía cifras rojas a inicios de este siglo, pasó a superar los US$ 300 millones de utilidades; también la mora bajó año tras año, representando un escaso 1.5 por ciento de la cartera total y sin superar los US$ 150 millones.

Pero la situación actual muestra un panorama diferente. La desaceleración de la economía nacional, aunada a la mayor intervención del Estado -regulando el destino de los créditos, las tasas de interés activas y otras cuestiones menores-, tiene efectos negativos en el sector, los cuales se sienten con más intensidad en los últimos meses. Una muestra de ello, es la caída de la rentabilidad de los bancos, reportada por la ASOBAN, al primer semestre de 2019.

La cartera se desacelera

Tomando en cuenta los datos al mes de junio de 2019, de todo el sistema financiero (entendido como la suma de los Bancos Múltiples, Bancos PYME, Entidades Financieras de Vivienda y las Cooperativas de Ahorro), se observa que la cartera creció en 10.3 por ciento con respecto al mes de junio de 2018. Si bien esta tasa todavía puede parecer elevada, en realidad y con relación a los años previos, es inferior. Así, por ejemplo, en junio de 2018 el crecimiento de la cartera fue de 11.7 por ciento, lo que ya era bastante menos que la tasa de crecimiento de 28.8 por ciento en la gestión 2011. La moderación en la variación de la cartera, sugiere que el sistema bancario afronta un momento de mayores dificultades para colocar créditos.

Se podría decir que los agentes privados exhiben un comportamiento más cauteloso, y probablemente porque también las oportunidades de inversión son más escasas, además de que las condiciones del entorno económico se perciben más adversas.

Los depósitos se contraen

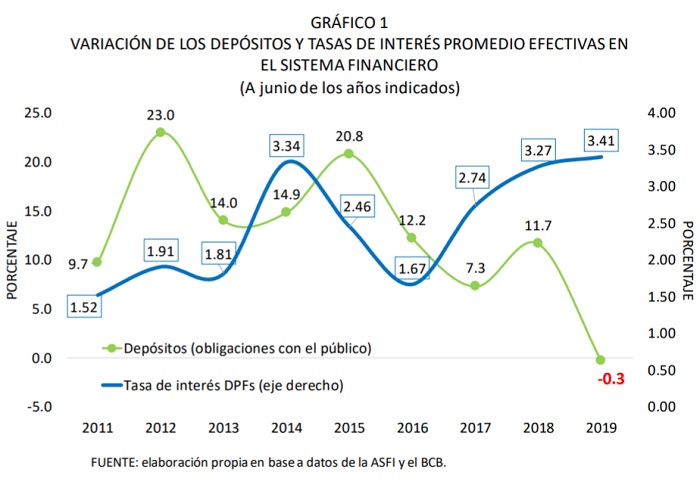

Simultáneamente, los depósitos del público en el sistema financiero muestran una tendencia similar a la evolución de la cartera bancaria, con un aumento más moderado a partir del año 2015. Al mes de junio de 2019, la cartera cayó a -0.3 por ciento con respecto a junio de 2018, registrando un crecimiento negativo (véase el Gráfico 1). Lo cierto es que, para hallar una contracción similar, en el pasado inmediato, hay que remontarse al año 2004; un desplome así de los depósitos no sucedía desde hace aproximadamente 15 años.

Las principales cuentas que incidieron en este brusco descenso fueron los depósitos a la vista, que cayeron en 11.5 por ciento. Y si bien las cuentas de ahorro subieron, en conjunto las cuentas más líquidas cayeron en 2.1 por ciento. Los depósitos a plazo fijo, por su parte, crecieron en 1.6 por ciento. Puede decirse, entonces, que la gente ha seguido depositando en cuentas a largo plazo, mientras que los depósitos en cuentas de disponibilidad inmediata tienden a reducirse.

Depósitos y tasas de interés

La trayectoria de los depósitos depende mucho de las percepciones que tienen los agentes económicos acerca del estado de la economía real, incluyendo su nivel de confianza y la índole de sus expectativas. De hecho, la “bolivianización” de los créditos y depósitos, es un fenómeno que se dio favorecido por la confianza del público en la estabilidad del tipo de cambio fijo.

Ahora bien, el contraste importante que se puede advertir con la situación actual de los depósitos en la banca, es que por varios años los depósitos registraron una tasa alta de crecimiento a pesar incluso de las tasas de interés bajas para los distintos tipos de ahorro; esto, principalmente en moneda nacional, que se convirtió en la denominación preferida por la gente. Como se observa en el gráfico anterior, entre 2011 y 2013 la tasa de interés promedio para los depósitos a plazo fijo fue inferior al 2 por ciento y, sin embargo, los depósitos escalaron hasta llegar a una tasa de 23 por ciento, en un momento dado.

En 2014 y 2015 las tasas de interés pasivas subieron transitoriamente, en parte por los ajustes y las nuevas regulaciones aplicadas por el gobierno, en virtud de la Ley de Servicios Financieros. No obstante, el año 2016 se retornó a los niveles previos, luego, en 2017, los intereses bancarios volvieron a subir, para mantenerse por encima del 3 por ciento, hasta junio de 2019. En gran medida, ello ha sido una respuesta a la desaceleración en los depósitos; ofrecer tasas de interés más atractivas para captar el ahorro del público. No obstante, y pese a ello, el resultado es decepcionante; no solo que no se ha conseguido incrementar los depósitos de forma sostenida, sino que tampoco se ha evitado una caída, que, de hecho, es lo que ha ocurrido en junio pasado.

Los Bancos Múltiples lucen más afectados

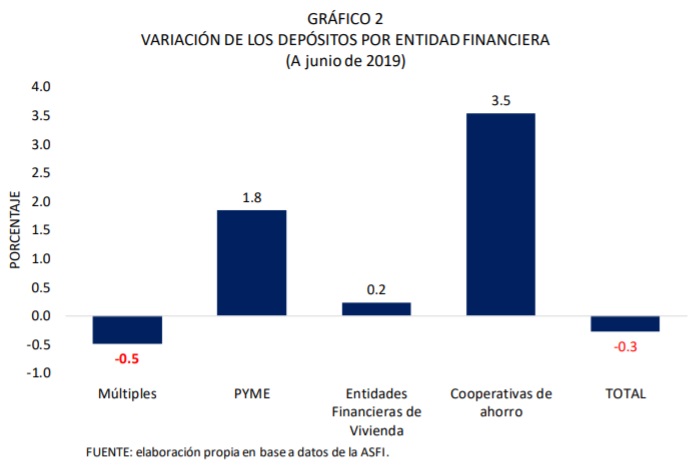

El comportamiento en el sistema financiero no ha sido ni es homogéneo. Así, para finales de junio de 2019, las Cooperativas de Ahorro lograron incrementar los depósitos, lo mismo que los Bancos PYME y las Entidades Financieras de Vivienda; en cambio, los Bancos Múltiples redujeron sus depósitos en -0.5 por ciento (véase el Gráfico 2). La razón por la cual el total de los depósitos del sistema financiero se redujo es el peso y gravitación de los Bancos Múltiples en la totalidad del sistema; desde ya, los depósitos en los Bancos Múltiples y Bancos PYME representan más del 92 por ciento del total en el sistema financiero.

Señales de movimiento a cuentas en dólares

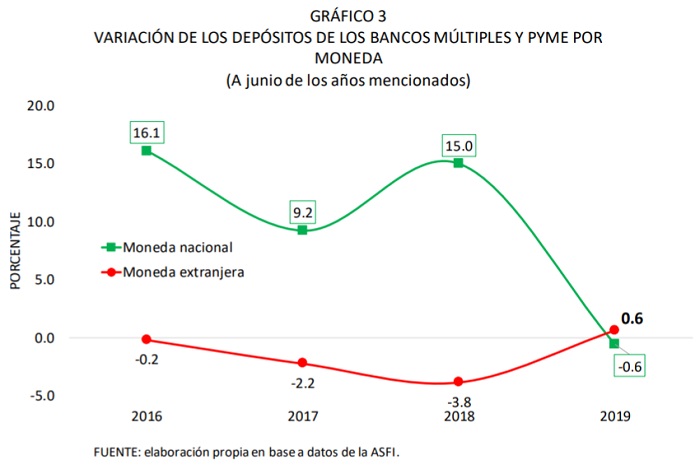

Tomando en cuenta los datos disponibles de los Bancos Múltiples y PYME, vemos que, entre junio de 2016 y junio 2018, el público optó por incrementar sus ahorros en bolivianos, con variaciones superiores al 9 por ciento, a la vez que reducía sus depósitos en cuentas de dólares. Pero este comportamiento ha comenzado a cambiar, según lo indican los datos a junio de este año: los ahorristas sacaron dinero de sus cuentas en bolivianos y pusieron más en sus cuentas en dólares (-0.6 por ciento y 0.6 por ciento respectivamente). Véase el Gráfico 3.

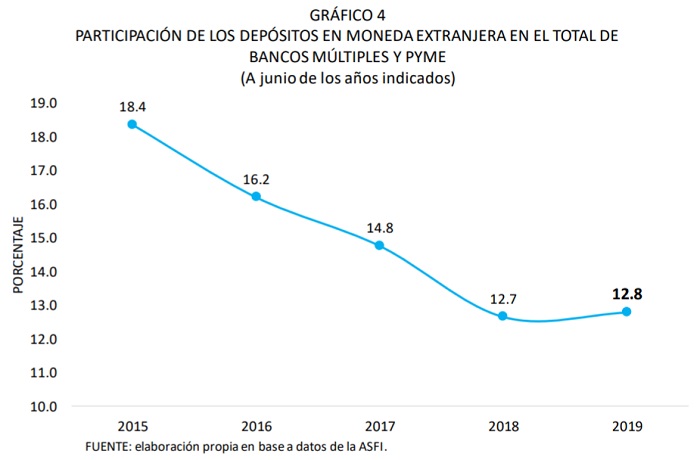

Hasta 2018, la “bolivianización” avanzó progresivamente, y con mayor intensidad desde 2012 cuando el tipo de cambio nominal se hizo fijo. Hacia junio de 2015, la proporción en moneda extranjera representó el 18.4 por ciento del total de depósitos; en junio de 2018 se contrajo a su nivel más bajo (12.7 por ciento). Sin embargo, un año después, junio de 2019, se registra un ligero incremento de los depósitos en dólares, cuya participación asciende a 12.8 por ciento. ¿Será este el punto de inflexión en la preferencia de las personas por el dólar como moneda de ahorro? Ciertamente, no lo sabemos, pero habrá que estar atentos a la evolución de esta importante variable.

Si bien la caída de los depósitos del público en el sistema financiero puede ser algo transitorio, la información analizada debiera servir para alertar de los problemas existentes, tanto como de los eventuales cambios de tendencia. Aparentemente, asistimos a una modificación en las expectativas de la gente, que comienza a dar ciertas señales de que puede inclinarse por ahorrar más en dólares que en bolivianos. En un contexto económico menos favorable, como ocurre hoy en día, se puede conjeturar que la población tal vez presienta que la estabilidad de la moneda -con un tipo de cambio fijo en relación al dólar- podría eventualmente verse alterada. Mejor tomar previsiones, diría el sentido común.

Si bien la caída de los depósitos del público en el sistema financiero puede ser algo transitorio, la información analizada debiera servir para alertar de los problemas existentes, tanto como de los eventuales cambios de tendencia. Aparentemente, asistimos a una modificación en las expectativas de la gente, que comienza a dar ciertas señales de que puede inclinarse por ahorrar más en dólares que en bolivianos. En un contexto económico menos favorable, como ocurre hoy en día, se puede conjeturar que la población tal vez presienta que la estabilidad de la moneda -con un tipo de cambio fijo en relación al dólar- podría eventualmente verse alterada. Mejor tomar previsiones, diría el sentido común.

< Artículo anterior

Artículo siguiente >