La publicación de un estudio del Gobierno de Brasil, advirtiendo que los campos de gas en Bolivia se hallan en fase final de producción y que no existen descubrimientos de nuevos yacimientos , ha vuelto a encender las alarmas en el país. En julio de 2016, la calificadora de riesgo Fitch Ratings afirmó, en un informe, que la producción de gas natural en Bolivia, luego de 2019, es incierta debido a la ausencia de grandes descubrimientos.

Si bien el gobierno boliviano ha desestimado estos informes, arguyendo que sus datos son desactualizados y no consideran descubrimientos recientes, ello no alcanza para disipar los temores de que el país hubiera ingresado en una etapa de inseguridad energética y que las exportaciones futuras de gas podrían estar comprometidas. La polémica está servida. Y lo que hoy más que nunca se precisa es aportar información técnica y análisis consistentes, para una discusión informada.

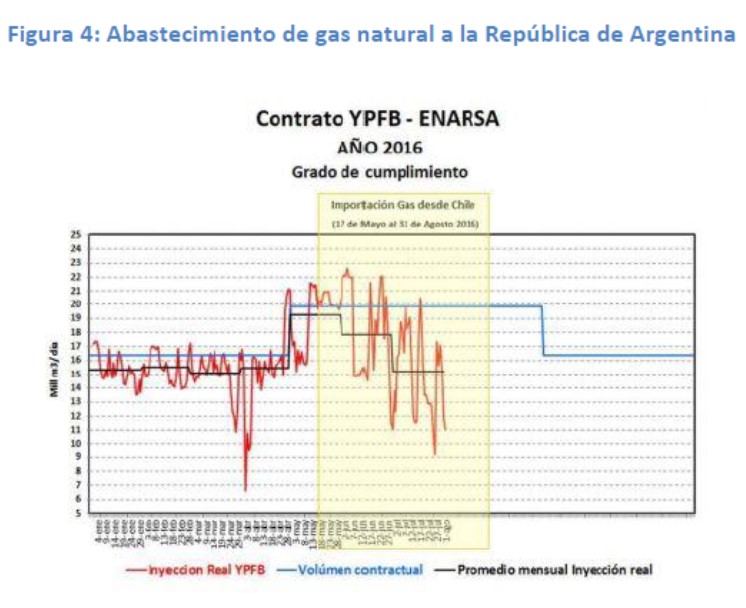

Estimación de reservas

La estimación de las reservas de gas plantea un problema, debido a que su certificación oficial no está actualizada. Los datos disponibles provienen, por una parte, de la certificación de reservas al 31 de diciembre de 2013, determinadas por la empresa canadiense GLJ Petroleum Consultants, y publicada por YPFB en 2014; y por otra, de los anexos a los estados financieros de YPFB (publicados en 2016), en los que esta empresa estimó las reservas probadas para los años 2014-2015.

Con base en dicha información, Mauricio Medinaceli apunta que Bolivia repuso el gas natural consumido entre 2009 y 2013, lo que, en cambio, no ocurrió en 2014 y 2015, dado que la estimación de YPFB sólo considera los volúmenes consumidos y no así los repuestos. De las estimaciones de la estatal petrolera –refiere el experto boliviano-, se deduce que la producción anual bruta de gas natural en Bolivia es de 0.8 TCF, aproximadamente; cifra que puede incrementarse siempre que los envíos a la Argentina también lo hagan. Véase la figura 1.

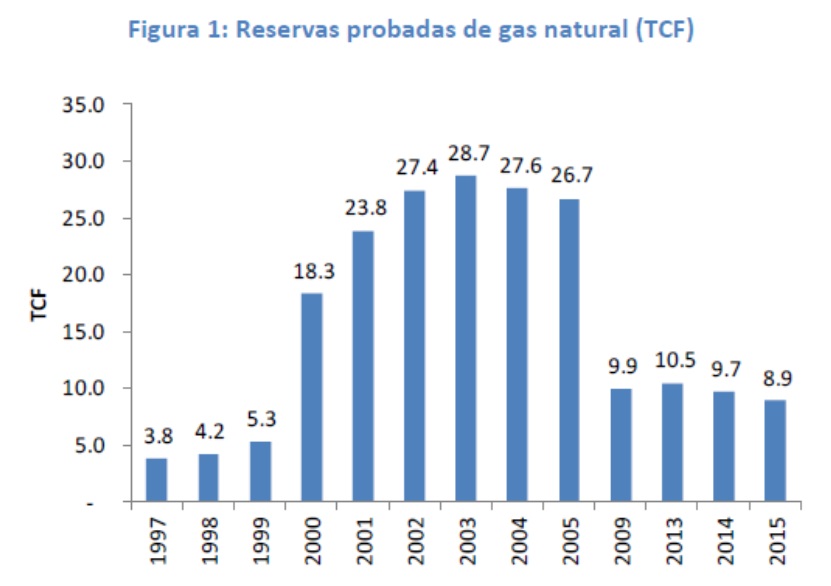

Indicador reservas/producción de gas

Según Medinaceli, el coeficiente entre el nivel de reservas probadas (P1), estimadas para el año 2015, y el nivel de producción bruta, observado durante el mismo período, alcanza un valor de 11.3 años. Esto, como resultado de que dicho coeficiente presenta una tendencia decreciente respecto de los primeros años de la década pasada. Véase la figura 2.

El propio Medinaceli advierte, sin embargo, que la relación reservas/producción (R/P) es un indicador estático, que sólo permite conocer la tendencia pasada; o sea, que no considera la producción futura. Así pues, y dado que no necesariamente la producción se mantendrá constante en el futuro, lo correcto sería dividir la cantidad de reservas con la producción futura estimada, de forma tal de introducir cierta dinámica al indicador; lo cual, empero, implica tener que pronosticar la producción y/o demanda de la producción de gas.

En ese sentido, el experto propone una segunda forma de analizar el desempeño de las reservas, cotejando la producción de gas natural futura con las reservas certificadas al presente. De este modo, tomando en cuenta los volúmenes de exportación a Brasil y Argentina así como el crecimiento del consumo interno de gas, además de los requerimientos de este recurso para la planta de urea y también las plantas de separación de líquidos, se tiene que a partir del año 2017 las necesidades de gas natural suman aproximadamente 0.92 TCF por año. Vale decir que las reservas probadas de gas natural, estimadas al año 2015, podrían ser útiles por 8.8 años más; aproximadamente 2.5 años menos al resultado otorgado por el indicador R/P. Ahora bien, puesto que este cálculo fue realizado considerando el nivel de reservas probadas (P1), es menester verificar qué sucederá en el futuro con mayores niveles de inversión en las reservas probables (P2), a fin de determinar eventuales modificaciones en el indicador R/P.

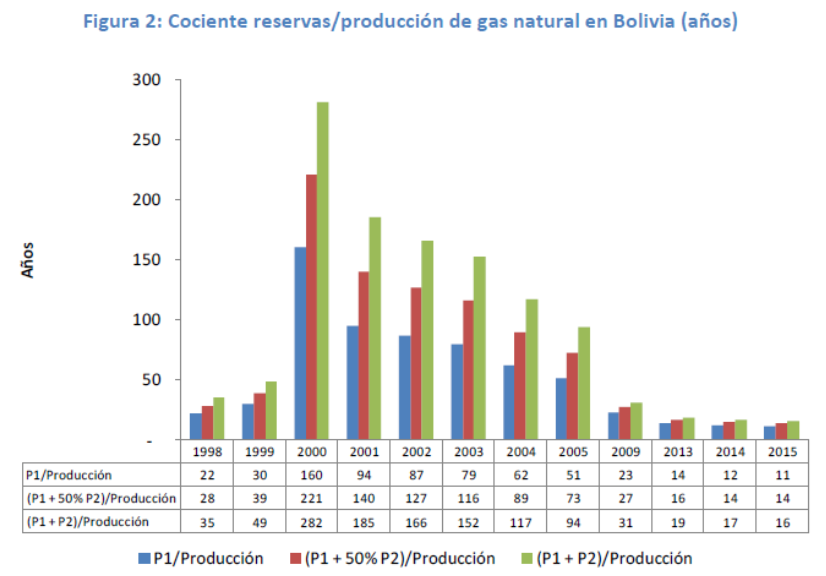

Relación oferta y demanda de gas

En la metodología de Medinaceli para evaluar la situación de las reservas de gas, una tercera opción es verificar los perfiles de producción de los actuales campos productores de gas natural y contrastarlos con la demanda. En este ejercicio, el resultado que se obtiene es que la tasa de crecimiento de la demanda tiende a ser mayor a la tasa de crecimiento de la oferta; reflejada en las curvas de declinación de los campos. Véase la figura 3.

Se aprecia así, que aún disponiéndose de una cifra de reservas que podría abastecer la demanda futura, bien podrían surgir problemas en los siguientes años; esto es, déficits pequeños de oferta emergentes de la dinámica de oferta y demanda. Así pues, considerando proyecciones razonables de los perfiles de producción de los actuales campos productores de gas, y también el crecimiento de la demanda por este producto, tanto en el mercado interno como externo, lo que surge en el horizonte son déficit de abastecimiento ya en el año 2017, bajo las condiciones actuales. Ello, debido a que el crecimiento de la oferta tiene un ritmo menor al crecimiento de la demanda.

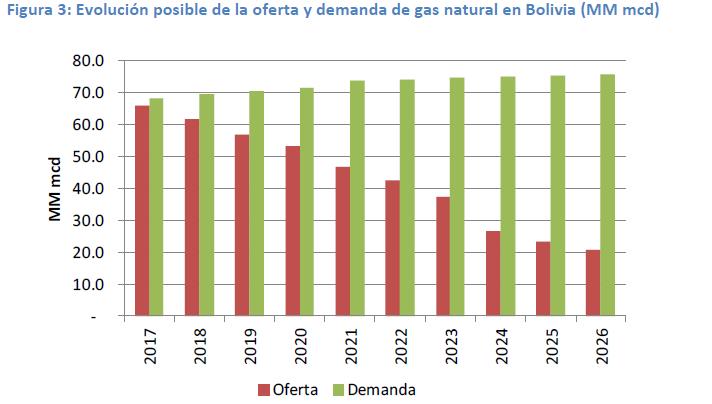

Menores envíos de gas a Argentina

Una consecuencia lógica del inusitado incremento de los volúmenes de producción de gas en los campos en explotación, pero también de una persistente disminución en la tasa de recuperación de reservas de gas, es que se reduce la cantidad de reservas de gas, y no únicamente para producciones y proyectos futuros sino también para el cumplimiento de los volúmenes comprometidos en los contratos de exportación.

Precisamente, esta es la situación puesta de manifiesto a raíz de una publicación del Ministerio de Energía y Minería de la República Argentina, que da cuenta de que los envíos de gas desde Bolivia, durante los primeros meses de 2016, estuvieron por debajo de los volúmenes contractuales acordados entre ambos países, y por lo cual ese gobierno se habría visto obligado a efectuar compras de gas de Chile, incluso a precios por encima de los pagados a Bolivia. Véase la figura 4.

Conclusiones

Los análisis de Medinaceli aportan evidencias de los efectos contraproducentes de un enfoque de política que ha sacrificado las inversiones en exploración de nuevas reservas a la maximización de ingresos inmediatos para el Estado, con la sobreexplotación de los campos existentes, al límite de su agotamiento. La mayor parte de la inversión petrolera ha sido dirigida a la explotación de reservas antes descubiertas, con el resultado de un fuerte incremento en la producción de hidrocarburos, pero, y sobre todo, de la disminución en la tasa de recuperación de reservas de gas. El problema ahora es que, en ausencia de descubrimientos de campos nuevos, la disponibilidad de reservas podría no ser suficiente para garantizar la renovación de un contrato de largo plazo con Brasil, lo cual, de confirmarse, significaría la pérdida eventual de su principal fuente de ingresos externos, además de ponerse en riesgo la provisión de gas para el mercado.

A la vista de estos hechos, y de cara al futuro, es indudable el imperativo de reorientar la política hidrocarburífera, priorizando ante todo la urgencia de captar inversiones externas masivas en exploración y explotación de campos, condición sine qua non para sostener y ampliar la producción y exportación de gas natural.

Descargar “Coy 334 - Incertidumbre sobre reservas de gas natural” Descargado 1582 veces