Coy 402 – Ensanchamiento del régimen tributario simplificado

31 de octubre de 2018

Sorpresivamente, el gobierno ha decido subir el techo en el monto para que un contribuyente pueda calificar dentro el Régimen Simplificado (R.S), de Bs. 37 mil a Bs. 60 mil, en capital, y de Bs. 136 mil a Bs. 184 mil en lo que corresponde a las ventas anuales. Según estimaciones iniciales, esta medida implicaría que los registrados en el Régimen Simplificado ascenderían de algo más de 90.000 actuales a un número probablemente superior a 130.000 inscritos.

Fomento a la informalización

Hay que recordar que la creación del Régimen Simplificado tuvo el objetivo de incorporar a segmentos productivos con poco capital, entre ellos los comerciantes minoristas, vivanderos (proveedoras ambulantes de alimentos), ferias, kioscos, tiendas y los artesanos.

A lo largo del tiempo, los montos techo fueron ampliándose al punto que grandes comerciantes y negocios han conseguido camuflarse en este régimen para eludir su obligación de inscribirse en el Régimen General. A pesar de esta experiencia, lo insólito es que la nueva ampliación determinada por el gobierno, es claramente una invitación a la continuación de las prácticas de camuflaje de quienes buscan eludir sus obligaciones tributarias.

Así, todos quienes tendrían que estar tributando en el Régimen General, ahora tienen la oportunidad de “acomodarse” dentro del Simplificado, con el resultado de que los informales pudieran hallar, gracias a la “generosidad” gubernamental, el mecanismo legal para evadir el pago correcto de impuestos, declarando fracciones pequeñas de los volúmenes reales de sus negocios. Un resultado previsible, sobre todo en actividades de contrabando, que requieren de un sistema de logística y distribución.

Menos recaudación fiscal

Se conoce que el peso del Régimen Simplificado en la recaudación total es marginal; apenas el 0.072% del total de ingresos originado en las ventas internas y externas. Desde esa perspectiva parece evidente que la ampliación del Régimen Simplificado muy poco puede contribuir para elevar el nivel actual de recaudación y, menos aún, para cerrar la brecha fiscal; ni siquiera en el caso -muy improbable- de que pudiese triplicar su participación.

Es difícil encontrar una justificación técnica razonable al decreto gubernamental. Por el contrario, y puesto que esta medida lo que hace es facilitar que muchos más contribuyentes migren al Régimen Simplificado, cambiando de razón social o con otros subterfugios, el resultado final que se puede anticipar es más bien una merma en la recaudación del Régimen General (IVA en particular).

Hablamos aquí de un efecto mayor a la sola diferencia de liquidación entre uno y otro régimen. En realidad, aquellos que migren al Simplificado no solo que no emitirán factura (lo que implica no generar débito fiscal), sino que tampoco exigirán factura a sus proveedores (crédito fiscal). Consiguientemente, se debilita mucho más el mecanismo de control de la cadena del IVA, y con ello afectándose toda la recaudación. Desde el lado del consumidor, un universo más grande de personas se vería privado de exigir facturas, lo cual es otra forma de deterioro de la cadena control del IVA.

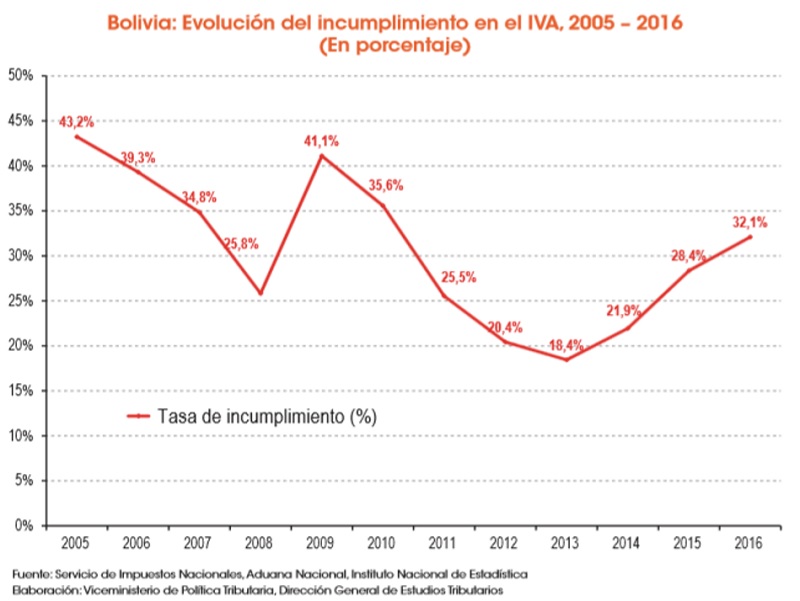

Como se puede apreciar en el grafico siguiente (extraído de fuente oficial), los últimos años muestran una tendencia de subida de la tasa de incumplimiento del IVA, desde 2014. Esta tasa sube a causa de problemas de sub declaración, elusión y evasión tributaria. Dado este punto de partida, es lógico pensar que, con el ensanchamiento del Régimen Simplificado, el grado de incumplimiento del IVA tendería a reforzarse, como efecto de la migración y la entrada de nuevos contribuyentes al Simplificado, en detrimento del Régimen General.

Dicha ampliación puede también afectar un principio tributario básico, que es la equidad horizontal, y según el cual los contribuyentes con similares ingresos deben aportar en proporción similar. En ese sentido, es evidente que el decreto del gobierno rompe con dicho principio. Así, por ejemplo, las empresas manufactureras, que utilizan más activos productivos (maquinaria, inventarios de materia prima, etc.) no califican para el Régimen Simplificado, aun cuando sus ingresos sean iguales o incluso menores a los de los negocios en el rubro del comercio con menos exposición en activos.

Dicha ampliación puede también afectar un principio tributario básico, que es la equidad horizontal, y según el cual los contribuyentes con similares ingresos deben aportar en proporción similar. En ese sentido, es evidente que el decreto del gobierno rompe con dicho principio. Así, por ejemplo, las empresas manufactureras, que utilizan más activos productivos (maquinaria, inventarios de materia prima, etc.) no califican para el Régimen Simplificado, aun cuando sus ingresos sean iguales o incluso menores a los de los negocios en el rubro del comercio con menos exposición en activos.

Reforma tributaria pendiente

Es indudable que el sistema tributario del país requiere de una reforma amplia. Pero esto es muy diferente a improvisar con medidas parche, desprovistas de justificación técnica económica, y motivadas más bien por razones políticas y electorales.

Al presente, el 1% de contribuyentes soporta el 80% de la recaudación. Alrededor de 5.000 empresas están clasificadas como PRICO y GRACO, y son las que verdaderamente soportan el grueso del ingreso fiscal. De ahí porque es fundamental y urgente ampliar la base de contribuyentes, revirtiendo el fenómeno de la informalidad.

Para ello, lo primero es simplificar la gestión de los tributos en el Régimen General. Los riesgos de fiscalización, la acumulación de deudas debido a la norma que extendió el plazo para la prescripción, la elevada tasa de interés aplicada a la deuda en UFV, la arbitrariedad a la hora de la calificación del crédito fiscal, etc., configuran el fenómeno económico conocido como costos de transacción. Dicho de forma sencilla: aquellos costos implican un riesgo alto de penalidades.

Y no solo eso. Incluso el cumplimiento de los procesos administrativos está fuera del alcance de muchas empresas, particularmente de las PyMEs; desde ya, necesitarían de personal con dedicación exclusiva. Téngase en cuenta que hoy día muchos contribuyentes tienen problemas simplemente porque el contador de tiempo parcial cometió algún error hace años atrás.

La expectativa de que la ampliación del Régimen Simplificado pudiera formalizar a los comerciantes no empadronados y alentar la cultura impositiva, no condice con la realidad. Si bien los costos tributarios (en particular los de transacción) son relevantes en la decisión de buscar refugio en la informalidad, es claro que hay otros componentes de igual o mayor peso, como el caso sobresaliente de los costos laborales, acrecentados en el último tiempo por los fuertes incrementos salariales y beneficios adicionales como el doble aguinaldo.

¿Un régimen tributario para emprendedores?

En el camino de una reforma general que sea capaz de incorporar la informalidad, el sector privado, a través de la Confederación de Empresarios Privados de Bolivia (CEPB), ha planteado iniciativas novedosas, como la que apunta a crear un régimen intermedio mono tributo, denominado “Régimen Emprendedor1”. Se trataría de un esquema marginalmente más costoso en cuanto a carga fiscal (para evitar la migración), pero más barato en cuanto a riesgos y cumplimiento. Supone, entonces, un cambio mayor por el que todos los consumidores se verían incentivados a exigir facturas en sus compras, ya que tiene un valor de canje financiado con la eficiencia que se logra en el IVA.

De hecho, las estimaciones realizadas por la organización empresarial sugieren un excedente a favor del TGN después de pagar el canje de facturas. Lo innovador es la naturaleza del control, que queda a cargo de todos los consumidores, los cuales tenderían a reclamar facturas de sus compras (5 millones de la Población Ocupada potencialmente) frente a los menos de 300 mil dependientes, que son los por ahora tienen necesidad de exigir factura.

Así pues, los contribuyentes en el Régimen Emprendedor emitirían facturas (a diferencia del Simplificado que no las emite) y declararían la mayor parte de sus ventas, por el control masivo de los consumidores. Este Régimen mono tributo funcionaría liquidando un solo impuesto sobre las ventas, generando los incentivos para que los que logren escala decidan migrar al Régimen General. El impacto ampliado debería traducirse en potenciar la recaudación por el IVA y en la incorporación de las PyMEs al padrón de contribuyentes de forma más efectiva.

Este tipo de propuesta, como otras que se deben discutir técnicamente, apuntala la posibilidad de una solución coherente e integral al deficiente sistema tributario, agobiado por la brecha fiscal, la vasta informalidad y la concentración de la recaudación en pocos contribuyentes visibles. De ahí la importancia de abrir un debate informado, transparente y pluralista.

______________________

1 “Políticas Tributarias para la Formalización y Ampliación de la Base Impositiva en Bolivia”, CEPB, octubre 2017

< Artículo anterior

Artículo siguiente >