El 2020 se registró el mayor déficit de los últimos años, equivalente a USD 4.676MM; 57,2% mayor al déficit que se registró en el 2019. Este déficit se origina en la caída de los ingresos (20,1%), superior a la caída de los egresos totales (7,8%). Hay que destacar, también, que se generó un déficit corriente de USD 2.242MM, déficit que no se registraba desde hace muchos años.

Los ingresos corrientes cayeron el 2020, con relación al 2019, en 20,1%. Los principales ingresos que explican esta reducción son los ingresos tributarios, que cayeron en 23,5%, y que, dada su elevada participación en los ingresos totales, representaron el 52% de la reducción de los ingresos corrientes. Le sigue en importancia la caída en la venta de hidrocarburos (13,5%), que implica una caída del 22% en los ingresos corrientes. Con menor incidencia están las ventas de otras empresas y otros ingresos corrientes que cayeron en 36,3% y 18,1% con una incidencia de 14% y 11% respectivamente. La caída en los ingresos (especialmente en el ingreso tributario) es el reflejo de las menores transacciones en la economía, por la caída en el producto, que resultó de la emergencia sanitaria y de la imposición de medidas restrictivas a la movilidad de las personas.

La reducción de los egresos en la pasada gestión se concentró en los egresos de capital (que cayeron en 47% con relación al 2019), pues los egresos corrientes crecieron el 2020 en 5,3% con relación al 2019.

El mayor incremento en los egresos corrientes provino del incremento en las transferencias corrientes, debido a los bonos a las familias en medio del estallido de la pandemia. Estas transferencias se incrementaron en la gestión 2020 en USD 1.315MM (68,6%). El incremento en los servicios personales también contribuyó al crecimiento de los egresos corrientes, aun cuando en menor grado: USD 193MM (3,6%). Estos incrementos fueron parcialmente compensados por la reducción del rubro bienes y servicios, que se contrajo en USD 729MM. Los egresos de capital se redujeron en USD 2.177MM (47,1%), alcanzando el 2020 a USD 2.447MM.

Financiación del déficit

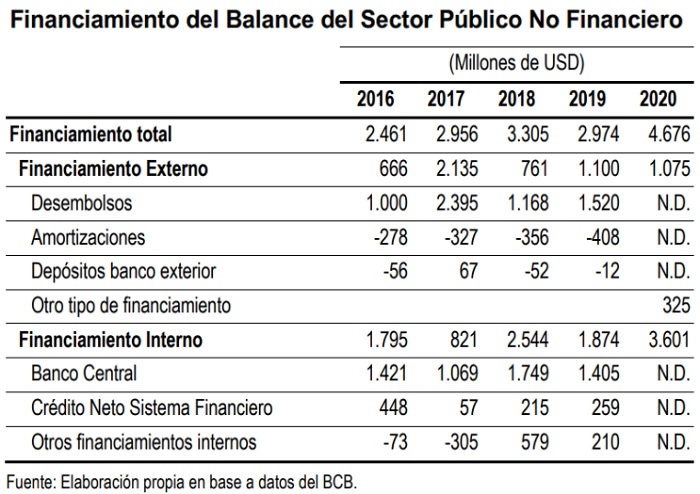

Con un déficit tan elevado, el desafío es encontrar la manera de financiarlo. En base a la información disponible, se conoce que el déficit fiscal en 2020 fue financiado internamente con USD 3.601MM (equivalente al 77% del financiamiento) y externamente con USD 1.075MM. De éstos últimos, USD 325MM corresponden a la operación que se realizó con el Fondo Monetario Internacional, posteriormente revertida. Lamentablemente la información pública del Ministerio de Economía y Finanzas Públicas y del Banco Central de Bolivia no presenta mayor detalle del financiamiento al Sector Público No Financiero.

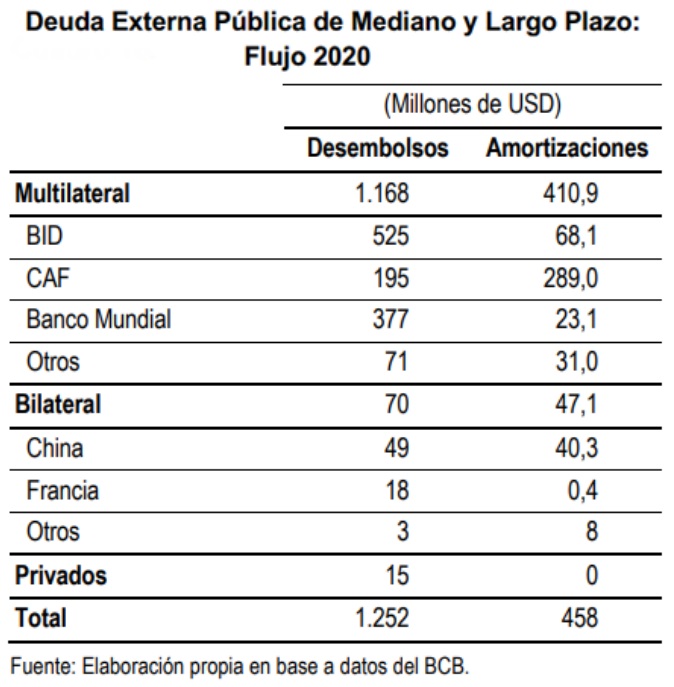

El cuadro siguiente, muestra los desembolsos y las amortizaciones de deuda externa pública, según el Banco Central de Bolivia. En 2020 los desembolsos de deuda externa alcanzaron a USD 1.252MM, sin incluir la operación con el FMI. De estos recursos USD 1,2MM fueron al BCB, por lo que no corresponden incluirlos como financiamiento del SPNF. En cambio, las amortizaciones alcanzaron a USD 458MM. Si sumamos los desembolsos de deuda externa para el SPNF más la operación con el FMI y le restamos las amortizaciones obtenemos la suma de USD 1.118MM, un monto que se acerca al dato de financiamiento externo reportado (la diferencia es de USD 43MM).

El cuadro siguiente, muestra los desembolsos y las amortizaciones de deuda externa pública, según el Banco Central de Bolivia. En 2020 los desembolsos de deuda externa alcanzaron a USD 1.252MM, sin incluir la operación con el FMI. De estos recursos USD 1,2MM fueron al BCB, por lo que no corresponden incluirlos como financiamiento del SPNF. En cambio, las amortizaciones alcanzaron a USD 458MM. Si sumamos los desembolsos de deuda externa para el SPNF más la operación con el FMI y le restamos las amortizaciones obtenemos la suma de USD 1.118MM, un monto que se acerca al dato de financiamiento externo reportado (la diferencia es de USD 43MM).

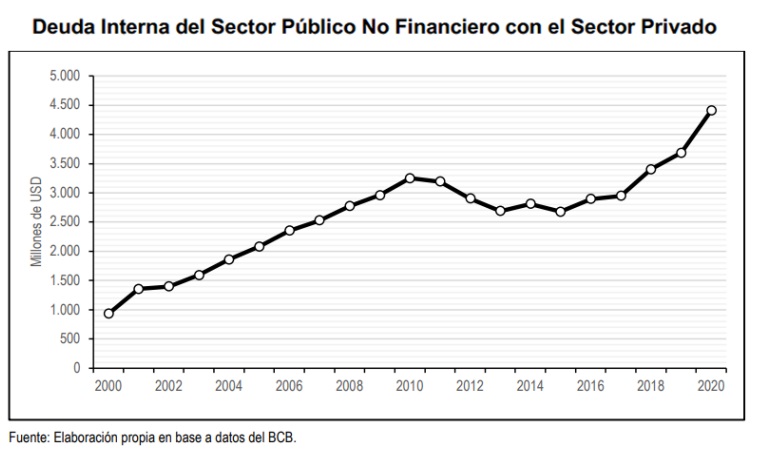

En el caso del financiamiento interno, como se verá más adelante, la mayoría del crédito interno corresponde a los créditos otorgados por el Banco Central al Sector Público No Financiero. En el 2020 el crédito neto al SPNF creció en USD 3.691MM. Pero también fue importante el financiamiento del SPNF con el sector privado. La deuda del SPNF con el sector privado alcanzó a fines del 2020 a USD 4.407MM, registrando un incremento de USD 721MM en esa gestión.

En el caso del financiamiento interno, como se verá más adelante, la mayoría del crédito interno corresponde a los créditos otorgados por el Banco Central al Sector Público No Financiero. En el 2020 el crédito neto al SPNF creció en USD 3.691MM. Pero también fue importante el financiamiento del SPNF con el sector privado. La deuda del SPNF con el sector privado alcanzó a fines del 2020 a USD 4.407MM, registrando un incremento de USD 721MM en esa gestión.

Los datos más recientes del flujo financiero del SPNF corresponden al mes de abril. A este momento, el déficit del SPNF alcanzó a USD 240MM, lo cual que indica una mejora considerable comparado con el déficit del mismo período del pasado año (una reducción del 65%). No obstante, este déficit contrasta con el superávit que se obtuvo a abril en la gestión 2019, de USD 465MM. Hay que notar que el déficit es menor en la primera parte del año, debido a que la recaudación de abril es la más importante del año, pues incorpora el impuesto a las utilidades del pasado año de un conjunto importante de actividades económicas y, también, porque la mayor parte del gasto se realiza durante el segundo semestre.

Balance fiscal en los primeros meses de 2021

La reducción del déficit, en los primeros meses de este año, obedece a un incremento de los ingresos (USD 934MM, un aumento del orden del 24%) por encima del crecimiento de los egresos (USD 482MM, un 11% más). No obstante, comparado con el del 2019, los ingresos están por debajo en USD 947MM y los egresos en USD 242MM.

El incremento de los ingresos corrientes al primer trimestre de este 2021, con relación al mismo período de 2020, tiene que ver con el aumento de los ingresos tributarios (USD 642MM), los ingresos por hidrocarburos (USD 173MM) y las ventas de otras empresas (USD 106MM). Empero, comparados con los datos de 2019, los ingresos tributarios son menores en USD 669MM, los ingresos por hidrocarburos en USD 78MM y las ventas de otras empresas en USD 11MM. Dentro de los egresos, las partidas con variaciones más importantes a abril de esta gestión, con relación al mismo período del año anterior, son los bienes y servicios que se incrementaron en USD 427MM, los egresos de capital que crecieron en USD 250MM y la reducción en USD 176MM de las transferencias corrientes.

No obstante, los egresos de capital, en lo que va de la gestión, son USD 537MM menores a los gastos registrados en el mismo período de 2019. El déficit generado hasta el mes de abril se financió enteramente con crédito interno, puesto que el crédito externo en este período, en términos netos, fue inexistente; los créditos desembolsados igualan al monto de la operación revertida al FMI –a raíz de la anulación de la operación financiera acordada con este organismo en 2020–. El crédito interno resulta de una combinación de transferencias del BCB al SPNF y de la colocación de bonos en el mercado interno.

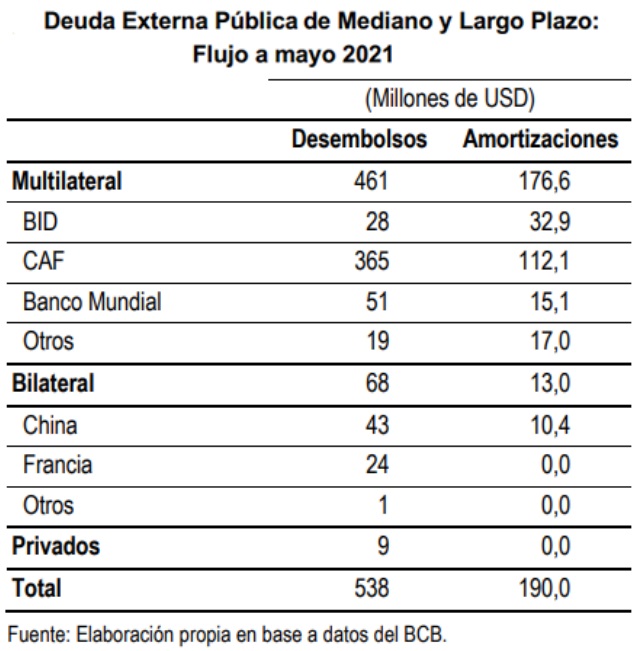

Por el lado del financiamiento, el cuadro siguiente muestra el flujo de deuda del SPNF, al mes de mayo de 2021.

Los desembolsos por créditos externos alcanzaron a USD 538MM (los desembolsos al BCB fueron sólo de USD 0,5MM), mientras que las amortizaciones llegaron a USD 190MM (sin contar los recursos de la reversión de la operación con el FMI). Pero si añadimos dicha reversión a las amortizaciones, el desembolso neto de deuda externa (al margen de otras operaciones que suponemos de montos menores) habría alcanzado al mes de mayo un monto de alrededor de USD 25MM. De ahí por qué el financiamiento del déficit del SPNF provino únicamente de recursos de financiamiento interno.

Los desembolsos por créditos externos alcanzaron a USD 538MM (los desembolsos al BCB fueron sólo de USD 0,5MM), mientras que las amortizaciones llegaron a USD 190MM (sin contar los recursos de la reversión de la operación con el FMI). Pero si añadimos dicha reversión a las amortizaciones, el desembolso neto de deuda externa (al margen de otras operaciones que suponemos de montos menores) habría alcanzado al mes de mayo un monto de alrededor de USD 25MM. De ahí por qué el financiamiento del déficit del SPNF provino únicamente de recursos de financiamiento interno.

Tratándose del financiamiento interno existen dos fuentes importantes a las que el SPNF puede recurrir. La primera fuente proviene de las operaciones con Títulos del Tesoro, y la segunda del Crédito Neto con el Banco Central. Según los boletines del BCB, el crédito neto al SPNF a mayo de este año fue negativo en USD 144MM. En cambio, las colocaciones de Títulos del Tesoro (deuda con el sector privado), entre diciembre de 2020 y mayo de 2021, fueron muy activas y alcanzaron a USD 743MM. El financiamiento del déficit por estas fuentes alcanza al mes de mayo a USD 660, aproximadamente.

Una parte importante de la colocación de Títulos se realizó a las Administradoras de Fondos de Pensiones (AFPs), que hasta marzo del presente año compraron bonos del Tesoro General de la Nación por valor de USD 330MM, como se verá más adelante.

Descargar “Coy 476 - El alto déficit fiscal y sus fuentes de financiación” Descargado 770 veces